20年、30年先を勝ち残るための「M&Aシナジー追求」

⽬次

「イノベーション」と「M&A」

最近、上場企業各社の中期経営計画等IR情報を見ていると、「イノベーション」と「M&A」という2つのキーワードを頻繁に目にする。

中には、「今後3年間のM&A資金として総額●●億円を設定」といった一歩踏み込んだ公表を行う例も多い。企業価値向上への取組方針や具体的な取組内容を積極的に内外に向けて発信する上場企業が増えているのは好ましいことだ。近年の金融庁からの経営方針に関する開示情報充実への要請や、過去最高水準に積みあがっている内部留保への株主からの批判などもそうした背景にあると思われる。

だが企業各社が自助努力で、しかもスピード感をもって「イノベーション」を起すことは実際には容易ではない。正にここに、M&Aを有効活用することの必然性が存在するのだ。

M&Aの有効活用と経営効率との相関

優良企業ほどM&Aを上手く活用している傾向にある。「成長戦略の実現」と「M&A戦略の実行」とはもはや同義と言っても差し支えないほどである。反論や誤解を恐れずに申し上げると、もはやM&Aは「手段」の時代から「目的」の時代へと移っており、M&A情報を上手く収集し、スムーズに成立させる能力とその後の企業成長(経営効率の向上などを含む)には一定の相関があると考えている。

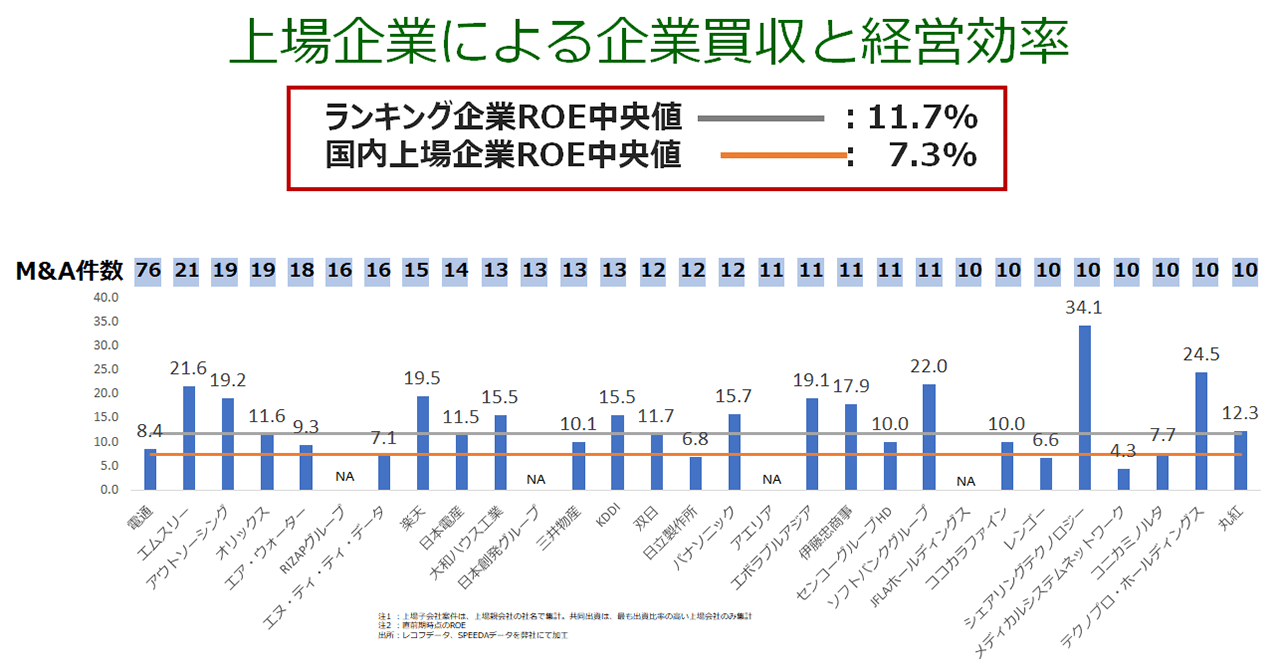

実際、ここ3年間(2016年-2018年)の上場企業グループM&A件数ランキングを分析すると、ラインキング上位30位までの企業のROE中央値は11.7%で、全上場企業の7.3%と比較して、実に4ポイント以上も高い数値を示している(図1「上場企業による企業買収と経営効率」)。

図1「上場企業による企業買収と経営効率」(図をクリックすると拡大します)

50年前にはじまった「シナジーの追求」

さて、企業各社は前述のようにイノベーションを目指してM&Aに果敢に挑戦しているわけだが、このイノベーションの要因となるのが、M&Aを通じて新たに当事者間に発生する「シナジー」である。もともと「シナジー」は医学分野の用語で、多くの筋肉同士の協調性を意味するが、これを経営戦略論の世界に持ち込んだのが、「戦略経営の父」と呼ばれる経営学者H.イゴール.アンゾフ(米国1918~2002 年)とされている。

当時アンゾフは、著書「戦略経営論」(1965年)の中で、「成長戦略」を実現する有効な手法の一つとして「多角化戦略」を取り上げており、その意義として「シナジーの追求」があると論じており、シナジーも競争力もない多角化は問題であるとも指摘している。更に「シナジー」とは、経営資源の共有や相互補完を通じて、効率や効果が発揮され「1+1が2を超えること」であるとも定義している。我々に馴染みの「シナジー」に関するこの説明が50年以上前に誕生していたことには少々驚く。尚、単なる「相互補完」と「シナジー」とは区別して考える必要があることに注意すべきである。相互補完の結果、効率や効果が発揮されてはじめてシナジーが生まれる。

M&Aシナジーの分類

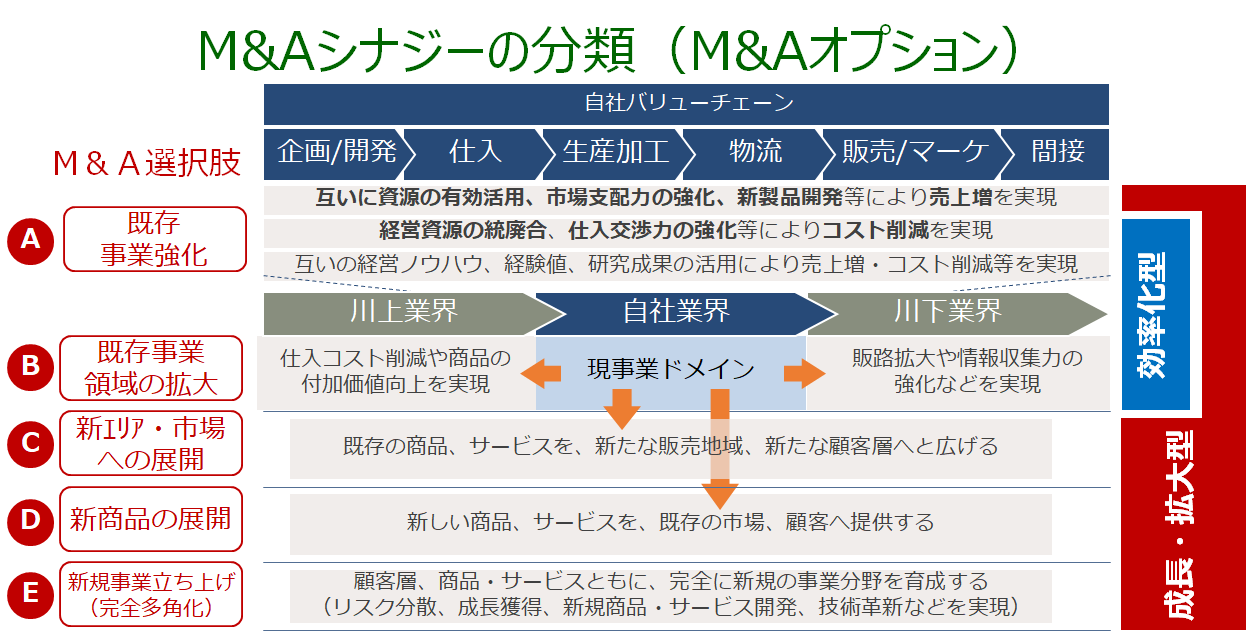

著書においてアンゾフも、「シナジー」を発生要因から幾つかの種類に分類しているが、ここで、弊社で日常クライアントに説明しているM&Aシナジーの5分類(図「M&Aシナジーの分類」)について紹介する。

図2「M&Aシナジーの分類」

シナジーのパターンは、「M&Aのオプション(選択肢)」とも言い換えられるが、自社の経営課題の解決にどのM&Aのオプションが有効となるのかを図2のようなマップを用いることによって、漏らさず、重複なく、迷走せずに検討を進めていくことは極めて重要である。大抵は複数のオプションが抽出されるので、それらの優先順位も含めて検討していく必要がある。

図2にあるAは既存事業に関するもので、B、C、Dは既存事業周辺領域を範囲とした関連多角化や周辺多角化と言われる多角化型M&Aの一種である。既存事業の経営資源を有効活用することがポイントとなる。一方でEは完全多角化と言われ、新規事業育成等を企図したM&Aである。GAFAに代表される米国発の有力企業らの成長の軌跡を振り返ると、頻繁にEに分類される他社に例を見ないダイナミックな事業戦略やM&A戦略を実行してきたと言えるのではないか。

M&Aシナジーの構成とM&A取引価格との関係

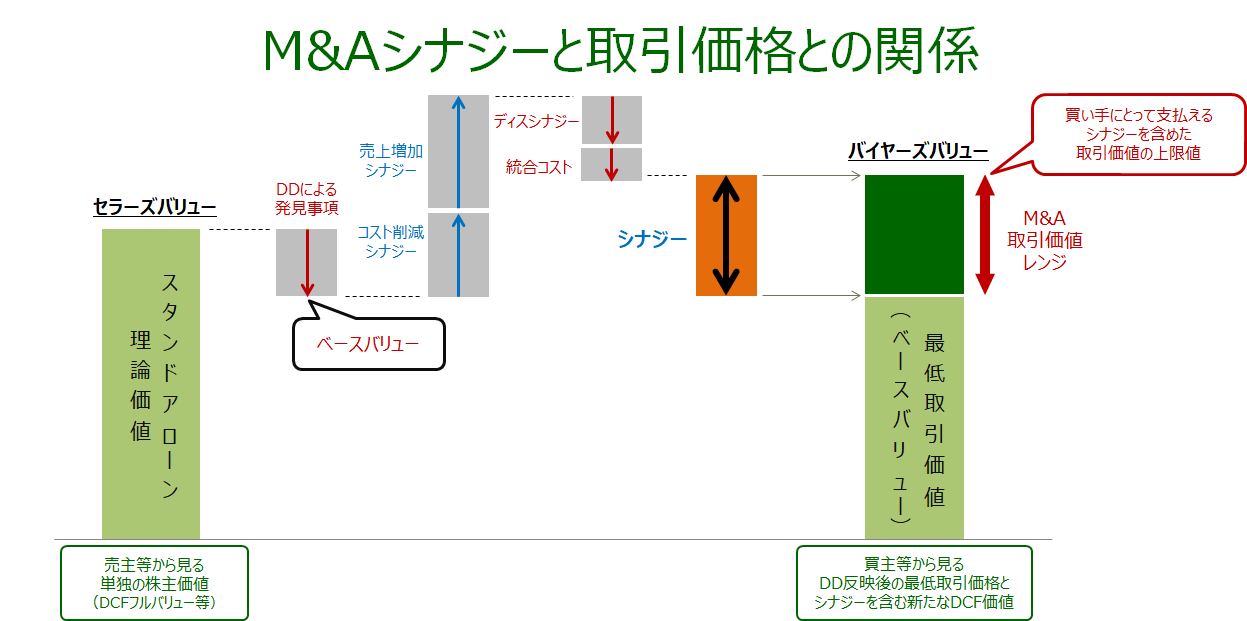

M&Aシナジーは、図3「M&Aシナジーと取引価格との関係」に示すように、その定量効果の視点から「成長・拡大型」と「効率化型」に分類できる。実際のM&A交渉プロセスにおいては、こうした点も踏まえて、最終的に、M&A後のシナジーをシミュレーション(試算)し、取引価格の評価・分析・検討及び交渉を進めていくことになる。ここで、試算されるシナジーと取引価格との関係性を正しく理解し、条件交渉を行うことが重要である。

図3「M&Aシナジーと取引価格との関係」にあるように、シナジーは売上増加シナジー、コスト削減シナジー、ディスシナジー、統合コストによって計算される。尚、シナジーは買収企業、被買収企業の何れにも発生しうることに注意して欲しい。また、各々シナジー発現の時期は異なるので、最低でも3年から5年程度の期間を見て試算すべきである。

図3「M&Aシナジーと取引価格との関係」

「M&Aの多くは失敗」という間違った情報

「M&Aの殆どが失敗するといった記事を見かけるが実際どうなんでしょうか?」、「想定したシナジーを確実に創出するにはどうすればよいのか?」。顧客との初回面談においてこのような2つの質問を受けることが多い。前者には、「時折新聞を賑わす日本企業による海外大型案件や海外ベンチャー案件における減損等の失敗事例であり、M&A全体の中のごく一部と考えている。」とお伝えしている。多くの日本企業によるM&Aは、弊社が得意とする中小型国内案件が中心となっているのが実態である。

中小型案件に対し、良くも悪くも相当に時間をかけ慎重に検討を行った上で買収に至っているというのが私共の持つクライアントへの印象であり、そのような背景もあり、買収後にネガティブな報告を聞くことは極めて少ない。従って、弊社にはリピート顧客が極めて多いのも事実である。実際、上場企業が公表しているM&Aについて見ていくと、件数ベースで7~8割程度が取引金額10億円以下という印象である。「小さく買って、大きく育てる」M&Aが今のところ我が国M&A市場の実態となっている。我が社もそろそろ海外案件、大型案件に取り組まないと、などと焦る必要は全く無い。

M&Aを成功に導くシナジー創出のポイント

一方後者の質問には、「想定したシナジーを発揮し、M&Aを成功に導くことは決して難しくない」とお伝えしている。

図4「M&Aシナジーを発揮するための重要ポイント」にM&Aプロセスに沿って、シナジー創出に向けた重要ポイントを示す。特に重要なのは「ターゲット抽出~アプローチ」と「PMI」のプロセスに関する部分であり、M&A戦略に合致したシナジーの期待できる相手との出会いと、成立後のシナジー創出に向けた徹底的なPMI無くしてM&Aの成功はありえないことを理解する必要がある。

図4「M&Aシナジーを発揮するための重要ポイント」

シナジー創出には戦略的・主体的・能動的・継続的な姿勢が不可欠

我が国は、超ハイスピードで進む少子高齢化に伴い、あらゆる国内市場は急速に縮小し、労働人口は大幅に減少する。このような経営環境にあって、M&Aは、10年、20年先も自社が生き残るために、極めて有用な戦略実行ツールとなり得ることを再認識すべきではないか。M&Aを通じたシナジー創出とイノベーションへの挑戦について、戦略的、主体的、能動的、そして継続的に取り組む体制を今日直ぐにも整備することが重要である。アンゾフ博士が50年以上も前に提唱した「シナジー追求」を今こそ徹底すべきである。

Future vol.16

当記事は日本M&Aセンター広報誌「Future vol.16」に掲載されています。