COC(チェンジオブコントロール)条項とは?記載例やメリット・デメリットを解説

COC(チェンジオブコントロール)条項とは?

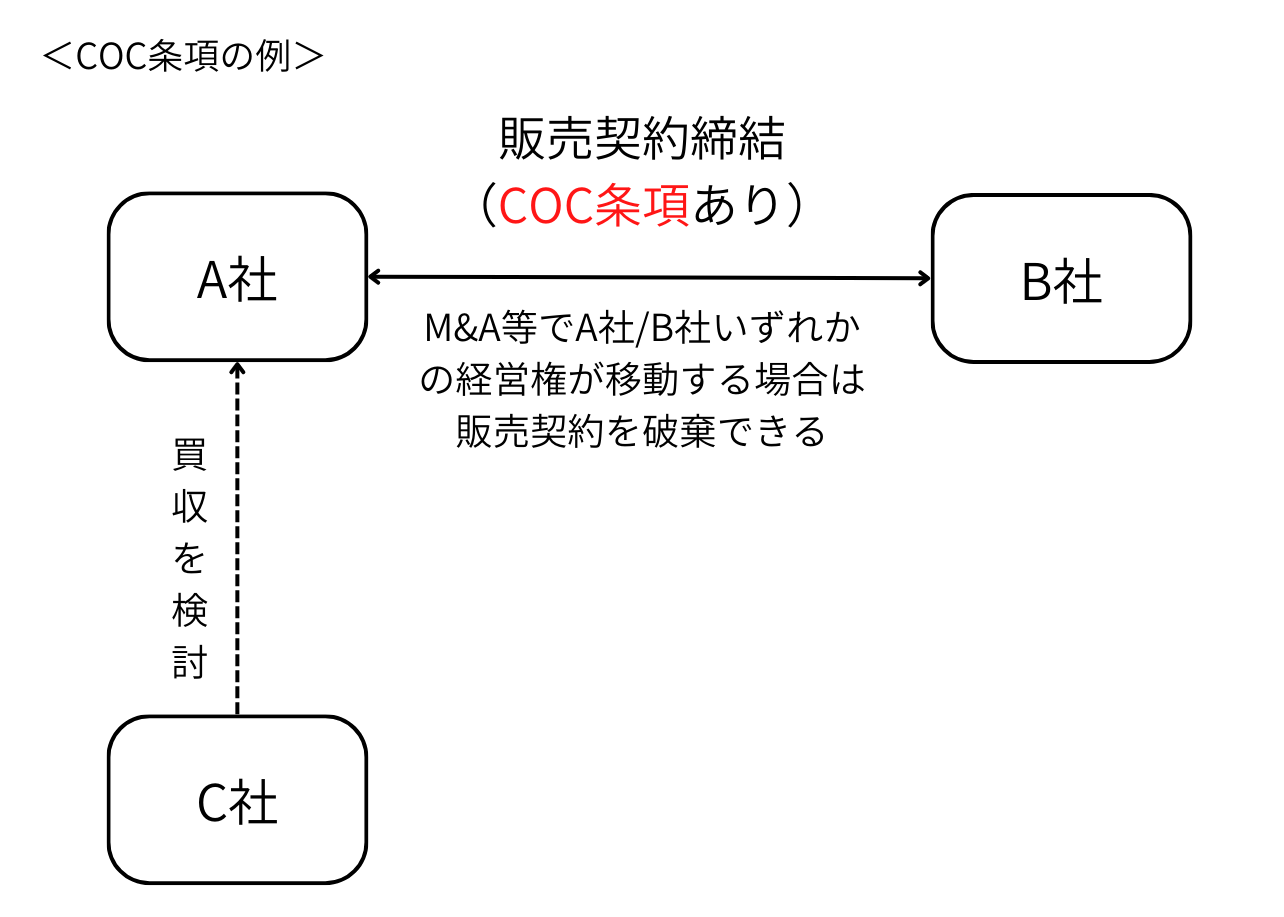

COC(チェンジオブコントロール)条項は、M&Aなどで経営権変更・異動が発生した場合に、契約内容に制限を設けたり、もう一方の当事者によって契約解除を可能にする条項を指します。資本拘束条項と呼ばれることもあります。

COC条項は、M&Aの場面で特に買い手側企業が把握しておきたい重要な契約です。

例えば、A社とB社がCOC条項を記載した商品の販売契約を締結したものとして見ていきましょう。以下の趣旨のCOC条項を締結したと仮定します。

【COC条項の趣旨】

「A社、B社いずれか会社がM&Aによって経営権を他社に移動させた場合、もう一方の会社は販売契約を破棄することができる」

この場合、第三者であるC社がA社を買収すると、COC条項の存在によりA社がB社との取引を失う可能性があります。そうするとA社の売上が減少し、X社にとっては想定していたY社の企業価値を手に入れられなくなってしまう懸念があります。

つまり、買い手側企業としては「COC条項が売り手側企業との重要な契約に盛り込まれているか」どうかをきちんと確認することが必要です。

この記事のポイント

- チェンジオブコントロール条項(COC条項)は、特に買い手側企業にとって重要である。COC条項があることで、取引先との関係が影響を受ける可能性があるため、事前に確認が必要である。

- また、敵対的買収に対する防衛策としても機能するが、買い手側企業が見つかりにくくなるリスクや、既存の取引先との契約解除の可能性がある。

- COC条項の具体的な文例には、通知義務や契約解除に関する内容が含まれ、これにより取引先への影響を事前に把握し、適切な対策を講じることが求められる。

⽬次

COC条項はどんな時に効果を発揮するか

COC条項は、主に以下のような場面で効果が発揮されます。

組織再編・経営体制変更により取引先に不利益が生じる

例えば、研究開発を強みとするC社と、C社から技術的なサポートを受けているD社が取引関係にあるものとします。

C社を買収したE社が突如研究開発部門の縮小を決断した場合、D社にとってはこれまでのようにC社からサポートを満足に受けられなくなる可能性が高まります。

このように、もともとの取引先企業に不利益を生じさせないためにCOC条項が設けられることがあります。

買収側企業と取引先が競合している

取引先の経営権を獲得した会社がライバル企業だった場合には、機密情報や技術が買収した会社を通じてライバル企業に流れてしまう可能性があります。こうした事態の防止にCOC条項は機能します。

COC条項があり、その条件に合致していれば既存の取引を解消できます。そのためライバル企業と間接的取引をしなくても済むようになり、機密情報や情報も保護できます。

買収側企業の信用度が低い

取引先を買収した企業の信用度が低かった場合、自社への悪影響が生じる可能性があります。そういった懸念がある場合、COC条項によって望まない取引関係を解消することができます。

もともと契約解除が望まれていた

何かしらの事情で、既存の契約の解除が望まれていた場合に、取引先相手の経営権・支配権の移転を理由に、COC条項を用いて契約解除に踏み切るケースも一定数存在します。

通常であれば、契約を解除するには明確な理由が必要です。理由が不適切ならば、違約金を請求されてしまうことも考えられますが、それらを回避して契約解除をすることができます。

COC条項のメリット

COC条項のメリットは主に以下の通りです。

自社の情報や技術の流出を防ぐ

前述の例で、例えば取引先を買収した会社が自社の競合である場合、取引先を通じて自社の機密情報や技術が競合に流出してしまうおそれがあります。自社における今後の企業活動に支障が生じる可能性があるので、情報や技術の流出は避けたいところです。

そこでCOC条項を設定しておくことで、M&Aによる経営権の移動を理由に、取引先との取引関係を解消できるようになります。つまり、COC条項によって自社の機密情報や技術が競合に流出することを防止できるのです。

敵対的買収の防衛策になる

敵対的買収を仕掛けている買い手側企業にとって、買収対象企業の重要な取引先がCOC条項によって取引を解消してしまうと「想定していた売上が期待できなくなる。」「シナジー創出が難しくなる。」といった可能性が浮上します。

結果、当初の想定より買収対象企業の企業価値も目減りして、買収目的を果たせなくなってしまうことにつながります。

こうした状況になれば、敵対的買収を諦める可能性が出てきます。買収対象企業の重要な取引先が離脱してしまうと、新たな取引先を見つける必要が生じますが、安定した取引関係を構築するまでには時間がかかるためです。

時間と手間をかけないためにM&Aを選んでいる買い手側企業は、このような状態でM&Aを進めることに対して躊躇するはずです。したがって、COC条項の設定は買い手側企業に対して敵対的買収の防衛手段として機能します。

組織再編・経営体制変更に対する取引先の不安解消、対策を打てる

取引先がM&A等によって組織体制が変わることは、どの企業にとっても不安・懸念材料です。

COC条項を設定しておくことで、M&Aが行われる際はあらかじめ取引先に対し必要な説明を行い、不安からくる取引減少や取引解消を防ぐ対策を打てる点がCOC条項を設けるメリットとも言えます。

チェンジオブコントロール条項(COC条項)のデメリット

COC条項のデメリットは主に以下の通りです。

買い手側企業が見つかりにくくなる可能性がある

COC条項が設定されていると、売り手企業が取引先と契約解消になる可能性があるため、買い手側企業は売り手側企業の企業価値をより慎重に見極める必要があります。また、COC条項が発動された場合の影響も予測する必要があります。こうした手間や時間がかかることを考慮すると、買い手側企業が見つかりにくくなる可能性があります。

期待していた取引先との契約が解除される可能性がある

買い手側企業にとっては、売り手側企業が保有する販売先や仕入れ先などの取引関係を引き継げることもM&Aを行うメリットのひとつです。しかし、COC条項が設けられている場合には、売り手側企業とそれらの取引先との取引が解消されてしまう可能性があります。

この取引先が買い手側企業にとってM&A実施後に取引することを期待していた会社だった場合には、大きな痛手となるリスクがあります。

M&Aが破談になるリスクがある

COC条項が設けられていることで、M&Aによるメリットの享受が難しくなる場合、M&A案件自体が流れて破談になってしまう可能性はゼロではありません。

こうした事態を避けるには、早いタイミングで買い手側企業は、売り手側企業の取引先にM&Aの実施における同意を取り付けておくことが必要です。さらに売り手側企業も、M&A実施後も取引方針は維持することを取引先に説明することが求められます。

COC条項の条項文例

COC条項は、通常基本契約書などに記載されることが一般的です。COC条項には通知義務と契約解除に関する条項が記載されます。

通知義務とは「会社や事業を他社に売却する場合に、取引先に必ず通知する義務」を意味します。通知義務が契約書に記載されている場合には、売り手側企業に通知を実行すべき義務として課されます。

もし取引先に通知せずにM&Aを強行した場合には契約違反となり、取引先からペナルティを課される可能性があります。

通知義務の文章としては、以下の例が挙げられます。

| 通知義務の文例 |

|---|

| ・当社の株式を保有する株主の変動がある場合は、事前あるいは事後にX社(取引先)に対してその旨を書面で通知しなければならない。 ・A社が合併、株式交換、株式移転あるいはA社の株主が全決議権の1/2を超えて変動した場合など、A社の支配権に変動が生じた場合は、事前にX社(取引先)に対してその旨を書面で通知しなければならない。 |

また契約解除とは、一定の条件が生じた場合には契約を解除できる条項です。文章の例としては、以下のものが挙げられます。

| 契約解除の文例 |

|---|

| ・X社およびY社は、相手方が次の各号の事由に該当するときは、催告をしなくても本契約の全部あるいは一部を解除することができる。 (中略) ➀合併などの組織変更や事業譲渡、株式の過半数の譲渡によって、著しい経営環境の変化が発生した場合 ・X社が合併、株式交換、株式移転またはX社の株主が全決議権の1/2を超えて変動した場合など、X社の支配権に変動がある場合は、事前にY社に対してその旨を書面で通知するものとし、Y社は本契約を解除できる。(通知義務兼契約解除の条文例) |

また通知義務と契約解除を同一の条項にすることもできます。その場合、以下のような文章になります。

| 通知義務と契約解除契約解除を同一にした文例 |

|---|

| ・X社が合併、株式交換、株式移転またはX社の株主が全決議権の1/2を超えて変動した場合など、X社の支配権に変動がある場合は、事前にY社に対してその旨を書面で通知するものとし、Y社は本契約を解除できる。 |

終わりに

COC条項はM&Aによって経営権が他社に移動した際に、契約内容に関して何らかの制限をかける条項です。具体的には、通知義務の発生や契約の解除が設定されます。したがって、買い手側企業はなるべく早い段階でCOC条項の有無や具体的な内容を把握しておくことが必要です。

COC条項が設定された契約がある場合は、売り手側企業はM&A取引の実行日までに取引先から取引を継続する確約を得るように動く必要があります。

COC条項に関するリスク対応については、M&Aアドバイザリー会社や弁護士などの専門家に相談することをおすすめします。