買収とは?合併やM&Aとの違い、種類、プロセスを解説

買収は、企業の成長や事業承継の手法として広く活用されています。売り手側にも買い手側にもメリットがある一方で、リスクもあるため注意が必要です。

本記事では、買収と合併、M&Aの違いをはじめ、買収の種類やプロセスをわかりやすく解説します。

この記事のポイント

- 買収とは、対象企業の事業や経営権を取得することで、「事業買収」と「企業買収」に分けられる。

- 買収には「友好的買収」と「同意なき買収」があり、一般的に中小企業は友好的買収を行う。

- 買収のスキームには株式譲渡、事業譲渡、株式交換・株式移転、その他の手法などがある。

⽬次

買収とは対象企業の事業や経営権を取得すること

買収とは、対象企業の事業や経営権を取得することで、企業成長や事業再編、事業承継など多様な目的で活用される手法です。例えば、買い手側にとっては迅速な成長、売り手側にとっては事業承継などの課題がありますが、買収を通じて一方の課題が他方にとっての戦略的な機会となり、双方が相互に補完し合う関係を築くことができます。

また、買収には大きく分けて、特定の部門や事業単位を買収する「事業買収」と、経営権を取得する「企業買収」の2つの形態があります。それぞれの特徴は以下の表のとおりです。

■買収の主な形態

| 買収の形態 | 内容 |

|---|---|

| 企業買収(Corporate Acquisition) | 企業買収(Corporate Acquisition) 企業の経営権そのものを取得する形態。一般的な手法は、対象企業の発行済株式の過半数を取得する「株式取得(株式譲渡)」。これにより、株主として会社の意思決定の権利(経営権)を取得する |

| 事業買収(Business Acquisition) | 会社そのものではなく、会社が営む事業の一部または全部を資産として取得する形態。 この手法は「事業譲渡」と呼ばれ、買い手は特定の事業に関連する資産(設備、在庫、顧客リスト、知的財産など)を選択的に取得する |

買収と合併、M&Aとの違い

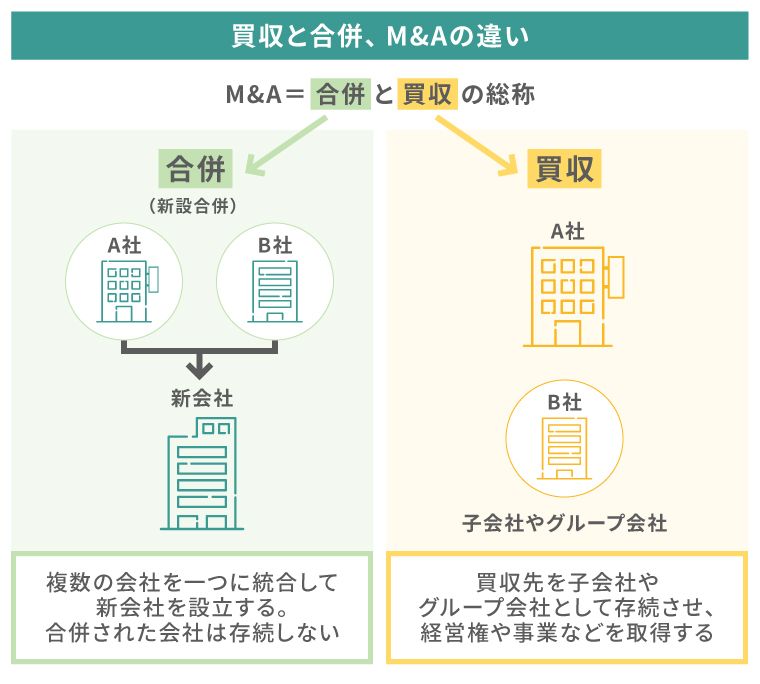

M&Aは「Mergers and Acquisition(合併と買収)」の総称であり、買収はM&Aの代表的な手法の一つです。M&Aと買収は、大きな枠組みか具体的な手法かという点に違いがあります。

一方、買収と合併の違いは、法人格が存続するかという点です。買収は、事業や経営権を取得する手法で、買収される会社は子会社やグループ会社として存続することが一般的です。合併は複数の企業が一つの法人に統合され、合併された会社は基本的に消滅する点が買収と異なります。

また、買収の主な目的は経営資源の迅速な獲得、事業拡大、新規参入などですが、合併の主な目的は経営の完全な一体化や規模の最大化などです。

買収と合併は単なる形式論ではなく、取引後の組織構造、経営の独立性、そして統合プロセスの複雑性に影響を及ぼします。そのため、企業は自社の戦略に応じて、どちらの手法を選択するか慎重に判断する必要があります。

買収の種類と特徴

買収には「友好的買収」と「同意なき買収」の2種類があります。ここでは、それぞれの特徴をご紹介します。

友好的買収の特徴

友好的買収は、買収対象企業(売り手)の経営陣からあらかじめ同意を得て行われる買収のことです。買収の意図などの合意形成がなされているため、円滑に買収が進みやすいのが特徴で、日本のM&Aの多くは、この友好的買収に該当します。

特に、中小企業では株式が公開されておらず、株式の譲渡に企業の承認が必要な「譲渡制限株式」をとっていることが一般的です。そのため、既存株主との直接交渉と合意が不可欠であり、買収は友好的な形で進められます。

このように友好的買収では、買収対象企業の協力が得られるため、情報の開示やデューデリジェンス(DD)が円滑に進み、買収後の経営統合などを見据えやすいというメリットがあります。ただし、友好的買収だからといって買収の成功が保証されているわけではありません。買収監査などにより問題が発覚した場合、条件交渉次第では破談となる可能性もあります。

同意なき買収の特徴

同意なき買収は、買収対象企業の取締役会の同意を得ずに行われる買収の手法です。こちらは、株式が証券取引所で自由に売買される上場企業に対して可能な選択肢となります。

これまでは敵対的買収と呼ばれていましたが、経済産業省の「企業買収における行動指針」(2023年8月)において、同意なき買収と記載されました。この行動指針では、同意なき買収も企業価値向上の機会として捉える視点が示されており、一律に否定的なものではないという認識が広がりつつあります。

なお、同意なき買収の主な実行手段は「TOB(株式公開買付け)」です。買付者は市場価格にプレミアム(上乗せ価格)を付けた買付価格を提示し、市場を通さず株主から直接株式を買い集めることで、過半数の議決権獲得を目指します。

一方、買収対象企業は経営権を守るために、既存株主に安価で追加株式を購入する権利を提供するポイズンピルや、株主総会での決議事項への拒否権を持つゴールデンシェアなどを活用して買収防衛策を講じることがあるため、買収の成功率は低めになる傾向があります。また、同意なき買収はコストや労力がかかり、買収後の統合リスクも高くなることも特徴の一つです。

買収の目的とメリット

買収をスムーズに進行するには、買収の目的を明確にすることが欠かせません。ここでは、買い手側、売り手側それぞれにとっての買収の目的と主なメリットを見ていきましょう。

・経営資源の獲得により、売上規模の拡大・シェアの向上が期待できる

・事業リスクの分散ができる

・経営再建と事業承継の手段となる

経営資源の獲得により、売上規模の拡大・シェアの向上が期待できる

買い手側にとっての買収の目的は、自社に不足している経営資源を短期で獲得できることです。経営資源には、工場や設備といった有形資産だけでなく、優秀な人材や独自の技術、ノウハウ、顧客基盤、販売網のほか、事業に必要な許認可といった無形の知的資産も含まれます。買収によって経営資源を獲得することで、新規事業の立ち上げや既存事業の拡大にかかる時間の大幅な削減につながるでしょう。

特に、同業種の企業を買収した場合は、商流が近いため効果が出やすいのが特徴です。仕入れや発注の統合、企業間手数料や販管費の削減によって効率化でき、既存事業の強化を通じて売上規模の拡大やシェアの向上が期待できます。

ほかにも、グループ内の事業統合や子会社化を進めることで、経営の効率化や管理体制の簡素化、シナジー効果の創出につながる点も、買収のメリットといえます。

事業リスクの分散ができる

買収は、多角化戦略としても有効であり、異業種や別地域の事業を買収することで、経営リスクの分散ができます。変動性、不確実性、複雑性、曖昧性が高く、将来の予測が困難な状態を指すVUCA時代において、単一事業への依存はリスクとなりやすいため、買収を通じて収益基盤の安定化を図ることが重要です。

このようなリスク分散は、短期的な業績改善だけでなく、長期的な企業価値向上にも寄与します。

経営再建と事業承継の手段となる

売り手側の企業にとって買収の主な目的は、経営再建や事業承継です。買収により資金を受け取ることで経営改善が可能になり、企業の再生につながります。

また、近年では後継者不在に悩む中小企業が、事業承継の手段として第三者への買収を選択するケースも増えています。買収を活用することで、企業の存続や雇用維持ができる点は売り手側のメリットです。

さらに、買収によって地域に根ざした企業が存続することで、地域経済の活性化にも貢献できます。

買収に伴うリスクと注意点

買収には多くのメリットはありますが、リスクや注意点もあります。買収を検討する際は以下の点に注意しましょう。

・簿外債務・偶発債務を引き継ぐことがある

・PMIの負担が大きい

・優秀な人材が流出する可能性がある

・投資回収が困難になることがある

簿外債務・偶発債務を引き継ぐことがある

株式譲渡による買収では、調査が不十分な場合、貸借対照表に記載されていない簿外債務や、将来発生する可能性がある偶発債務を買収企業が引き継ぐリスクがあります。これには未払い賃金や訴訟リスクなどが含まれ、買収後の大きな損失要因となる可能性があるので注意が必要です。

こうしたリスクを回避するには、財務、法務、税務、労務など多方面から専門家を交え、デューデリジェンスを徹底することが重要です。潜在的なリスクを事前に洗い出すことで、予期せぬトラブルを防ぐことにつながります。

PMIの負担が大きい

買収後の経営統合プロセスであるPMI(Post Merger Integration)は、社内のITシステム、業務フロー、人事など多岐にわたり、その負担は非常に大きくなります。経営統合に失敗すると、期待したシナジー効果が得られず、買収の効果が減少してしまう点には注意してください。

PMIは、事前準備と計画的な実施が成功のカギとなります。経営統合プロセスを丁寧に進めることで、買収の本来の目的を達成することができるでしょう。

優秀な人材が流出する可能性がある

買収によって、将来への不安から従業員のモチベーションが低下し、優秀な人材が流出する可能性があります。特に、経営方針の変更や組織文化の違いに対する懸念から、キーパーソンが離職してしまうケースは少なくありません。

こうした事態を防ぐには、従業員に対して事前説明を行うなど丁寧なコミュニケーションをとる必要があります。人材流出は事業継続や事業成長に大きな影響を与えるため、雇用維持については買収プロセスにおける重要な課題といえるでしょう。

投資回収が困難になることがある

買収後に期待した効果が得られず、投資回収が難しくなることがあります。その代表的なリスクの一つが、のれんの減損リスクです。

のれんとは、買収価格と買収対象企業の純資産の差額であり、将来の収益性を見込んだ無形資産価値を表します。しかし、買収価格が高すぎたり、PMIが失敗したりするとのれんの減損が発生し、損失計上となります。

のれんの評価は非常に難しく、慎重な価格設定と管理が求められるため、買収を検討する際には、適正な企業価値評価を行うことが重要です。

買収のスキーム(手法)

買収のスキーム(手法)は、以下のような種類があります。具体的にどのような手法なのかそれぞれ見ていきましょう。

・株式譲渡

・事業譲渡

・株式交換・株式移転

・そのほかの手法(第三者割当増資、会社分割)

株式譲渡

株式譲渡は、買収対象企業の株式を買い手に譲渡し、経営権を移転する一般的なスキームです。買収対象企業と買収する企業との間で株式譲渡契約が結ばれ、その契約内容に従って譲渡代金が買収対象企業に支払われ、それと引き換えに買収企業は対象企業の株式を譲り受けます。

経営権の移転が株式の売買によって完了するため、M&Aに伴う法的手続きや登記の手間が少なく、手続きが比較的簡便であることから、中小企業のM&Aで多用されており、日本M&Aセンターの過去事例でも、大半の案件において株式譲渡のスキームが用いられています。

ただし、株式譲渡では負債も引き継ぐため、徹底的なデューデリジェンスでリスク管理することが不可欠です。

事業譲渡

事業譲渡は、企業の一部事業を切り出して譲渡するスキームで、事業単位での買収に適しています。事業譲渡では、譲渡対象の資産・負債を選択的に引き継げるため、効率的な資源投入が可能です。

一方で、各契約書の名義変更や従業員の再雇用契約、取引先の同意取得など手続きが複雑で、関係者の調整が必要となります。また、収益性の高い事業を譲渡する際は、税務上の負担が大きくなる点にも注意が必要です。

株式交換・株式移転

株式交換は、買収する企業が新株を発行し、買収対象企業の株主と交換して完全子会社化するスキームです。対価が現金ではなく株式になるため、資金調達が不要というメリットはありますが、負債も含めて子会社の資産を引き継ぐ点には注意が必要です。株式交換は、グループ内の組織再編に多く用いられます。

株式移転は、自社の発行済み株式の全てを新設の企業に取得させるスキームで、経営の効率化などを図るために用いられる組織再編の一つです。

なお、株式交換・株式移転のいずれも、実施には株主総会での特別決議が必要となります。

そのほかの手法(第三者割当増資、会社分割)

ほかにも、第三者割当増資や会社分割といった手法があります。第三者割当増資は、特定の第三者に新株を発行し、資本参加を促すスキームです。資金調達手段であると同時に、戦略的パートナーとの資本提携や業務提携を目的とするケースもあります。

会社分割は、事業の一部や機能を切り出し、別会社に承継させるスキームです。会社分割には、新たに設立する会社に承継させる「新設分割」と、既存の別企業に対して承継する「吸収分割」があります。

これらの手法は、事業単位で経営を立て直したり、好調な事業に集中して経営をスリム化したりするなど、それぞれの目的や状況に応じて使い分けられます。

買収のプロセス

買収を進めるには、主に以下4つのプロセスがあります。それぞれ詳しく見ていきましょう。

1.戦略策定と準備

2.交渉

3.契約

4.クロージングと経営統合の開始

1.戦略策定と準備

買収を進めるには、まず買収の目的や戦略を明確にすることが重要です。その上で、M&A仲介会社、弁護士、会計士など必要な専門家を選定します。

次に、自社の経営資源や買収先の条件を整理し、買収対象企業を選定します。この段階での準備不足は、後の失敗リスクを高めるため、十分な時間をかけて慎重に進めることが重要です。

2.交渉

買収対象企業の選定を行った後は、売り手と買い手のトップ面談で経営理念や事業の将来像、M&Aに対する基本的な考え方を共有し、交渉の土台を築く段階です。

その後、譲渡価格やスケジュールなど主要な取引条件の交渉を進め、大筋で合意がとれたら、基本合意書を締結します。一般的に基本合意書には、一定期間の独占交渉権を買い手側に付与する条項が含まれます。

なお、この段階は、交渉が探索的なものから本格的なものへと移行する重要な期間です。交渉では、売り手と買い手双方の利害調整が必要となるため、お互いに妥協点を見出すことが成功のカギといえるでしょう。

3.契約

買収についての基本合意後は、買い手が財務、法務、税務、人事などのデューデリジェンスを徹底的に実施し、より精緻な企業価値を算定します。

このデューデリジェンスと企業価値評価の結果に基づき、最終的な譲渡価格やその他の詳細な条件を交渉した上で、法的拘束力を持つ株式譲渡契約書などの最終契約書を締結します。

契約内容は買収後のリスクや義務を左右するため、慎重に内容を検討することが重要です。

4.クロージングとPMIの開始

契約締結後、契約書に定められた条件に従い、譲渡代金の決済と株式や資産の移転手続きなどを行い、買収の全プロセスを完了させます。

買収のクロージング後にPMIを行い、組織や社内システム、業務フロー、人事などの統合を進めます。クロージング後の対応が買収成功の成否を大きく左右するため、計画的かつ丁寧に進めることが不可欠です。

買収を成功させるためのポイント

買収を成功させるためには、押さえておきたいポイントがあります。スムーズに買収を進めていくには以下の5つのポイントを押さえておきましょう。

・目的と戦略の明確化

・多角的視点での買収先選定

・デューデリジェンスの徹底

・PMIの計画的実施

・M&Aの専門家によるサポート体制の構築

目的と戦略の明確化

買収を成功させるには、まず買収の目的を具体的に定め、戦略に基づいて買収先を選定することが不可欠です。目的が曖昧だと、適切な企業選定や交渉が困難になり、期待した成果を得られない可能性が高まります。中長期的視点での計画策定が、買収成功への基盤となるでしょう。

多角的視点での買収先選定

適合性の低い買収は、経営統合の失敗リスクを高めるため、多角的な視点で買収先を選定することが大切です。買収対象企業を選定する際は、シナジー効果、企業規模、社風、文化の適合性などを総合的に評価することが欠かせません。単なる売上規模だけでなく、相乗効果を重視した選定を行うことで、買収後の経営統合をスムーズに進められるでしょう。

デューデリジェンスの徹底

買収を成功させるには、デューデリジェンスを徹底することが不可欠です。財務、法務、税務、人事など多方面からリスクを洗い出し、適切な対策を講じる必要があります。

特に、潜在的な簿外債務や偶発債務も含めて調査し、買収価格に反映させることが重要です。不十分な調査は、買収後のトラブルや損失につながるため、専門家の協力を得ながら丁寧に進めましょう。

PMIの計画的実施

買収前からPMIの要件定義や計画策定を進め、スムーズな統合を目指すことが重要です。組織、社内システム、業務フロー、人事制度などの統合を丁寧に行い、従業員の不安を軽減することで、人材の定着と組織の安定化を図ることができます。

PMIの失敗は、買収効果の減少や人材流出を招くため、買収プロセスにおける重要課題として位置づけ、計画的に取り組みましょう。

M&Aの専門家によるサポート体制の構築

M&A仲介会社や弁護士、会計士、税理士など専門家の助言を積極的に活用することも、買収を成功させるポイントの一つです。専門家の知見を活用することで、リスク軽減や交渉力の強化につながります。

社内外の体制を整え、適切なサポートを受けながら買収プロセスを円滑に進めることが、成功への近道となります。

買収は企業成長や事業承継の解決につながる有効な手段

買収は、企業成長や事業承継、経営再建に有効な手段です。しかし、その成功には、目的の明確化、多角的な企業選定、徹底したデューデリジェンス、計画的なPMI、専門家の活用などが不可欠となります。

買収を検討される際は、信頼できるM&A仲介会社や専門家に相談しながら進めることが大切です。適切なサポートを受ければ、リスクを最小限に抑えながら、買収の目的を達成することができるでしょう。

日本M&Aセンターは、中小企業庁の「M&A支援機関登録制度」に登録された支援機関です。豊富な実績を持つ専門チームがワンストップでサポートします。M&Aをご検討の際は、ぜひ日本M&Aセンターの無料相談をご活用ください。

よくある質問(FAQ)

買収とはどういう意味ですか?

買収とは、対象企業の事業や経営権を取得することで、特定の部門や事業単位を買収する「事業買収」と、経営権を取得する「企業買収」の2つの形態があります。買収は主に企業成長や事業再編、事業承継など多様な目的で活用されます。

詳しくは「買収とは対象企業の事業や経営権を取得すること」をご確認ください。

買収とM&Aにはどのような違いがありますか?

買収とM&Aは、具体的な手法か大きな枠組みかという点に違いがあります。M&Aは「Mergers and Acquisition(合併と買収)」の総称で、企業の統合や再編を目的としたさまざまな手法の総称です。一方、買収は対象企業の事業や経営権を取得することで、M&Aの具体的な手法の一つといえます。

詳しくは「買収と合併、M&Aとの違い」をご確認ください。

買収される側にはどういったメリットがありますか?

買収される側の企業にとってのメリットは、経営再建や事業承継ができることです。買収により資金を受け取ることで経営改善を図ることができ、企業の再生につながります。また、後継者不在に悩む中小企業が、事業承継の手段として第三者への買収を選択することで、企業の存続や雇用維持ができる点も買収される側のメリットです。

詳しくは「経営再建と事業承継の手段となる」をご確認ください。