デューデリジェンス(DD)とは?目的や手続き、種類を解説

デューデリジェンスは、M&Aプロセスにおいて潜在的なリスクを把握し、適正な価値を評価するために重要なステップです。デューデリジェンスを通じて、買収企業は意思決定をより確実に行い、成功する取引を実現するための基盤を築くことができます。本記事では、デューデリジェンスの重要性や具体的な手法、注意点について探っていきます。

この記事のポイント

- デューデリジェンスは、M&A実行前に相手企業について詳細な調査・分析を行うプロセスを指す(主に買い手が主体となって行われる)。

- 調査範囲は専門性が高く多岐にわたるため、弁護士や公認会計士など外部の専門家の協力を得ながら進める。

- 調査を簡略化すると重大なリスクを見逃す可能性があるため、適正な範囲で行うことが不可欠である。

⽬次

デューデリジェンスとは?

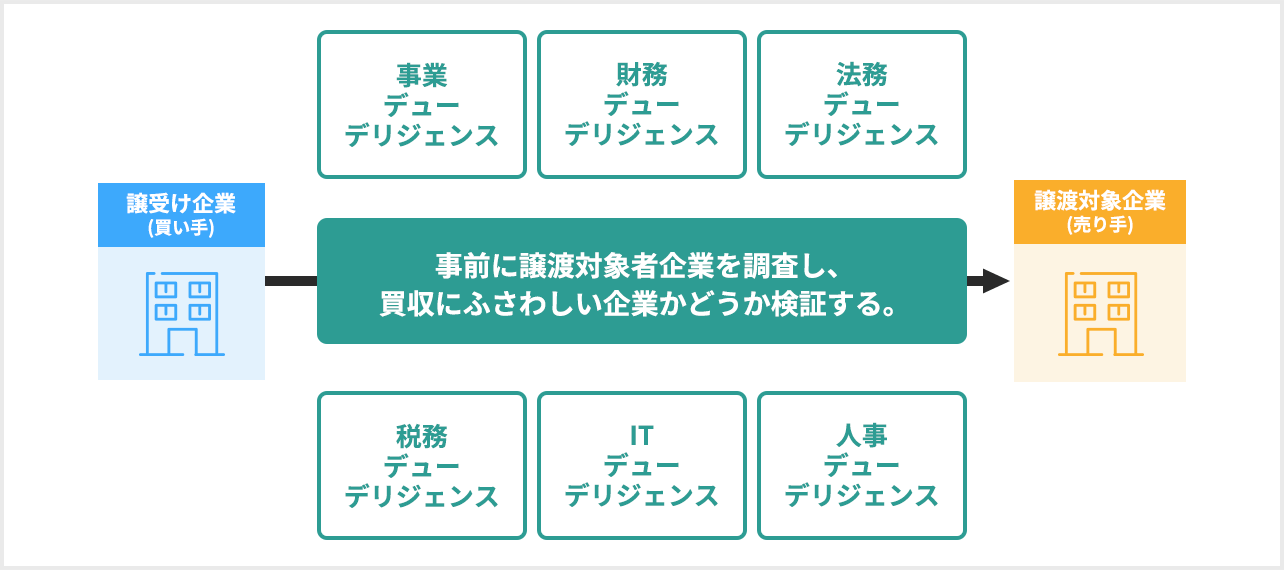

デューデリジェンスは、主に買い手企業が買収対象企業の財務状況や事業の健全性を詳細に調査するプロセスを指します。調査を通じて対象企業のリスクの有無の確認や企業価値の適正評価を行います。

M&Aにおいて、売り手企業の実態を正しく把握することは欠かせません。そのために行われるのがデューデリジェンス(Due Diligence、DD)です。「DD」という略称や「買収監査」とも呼ばれます。

具体的には、対象企業に潜む財務リスク、運用リスク、法的リスクなどを慎重に調査し、あらかじめ課題を把握します。適切な調査・分析により将来的な経営への影響を事前に把握し、取引の安全性を高めることができます。

また、調査結果をもとに企業価値を評価し、最終契約書の締結前に条件交渉へ活用します。事業環境や財務の健全性を詳しく分析することで、M&Aによるシナジー効果を明確にし、買収戦略をより精緻なものにすることが可能になります。

費用や手間の観点からデューデリジェンスを省略・簡略化すると、M&A成約後に予期せぬ問題が発生し、事業運営に大きな支障をきたすリスクがあります。そのため、取引の安全性を確保する上でこのプロセスは不可欠です。

調査範囲は財務・法務・会計など専門性の高い分野にわたるため、弁護士や公認会計士などの専門家の協力を得て進めることが一般的です。

デューデリジェンスにおける売り手側のポイント

デューデリジェンスは買い手側が一方的に行うものではなく、資料の提出や聞き取り調査など売り手側の協力が不可欠です。

売り手側にとっても、リスクを把握しておくことで予め問題点への対応を講じることができ、契約後のトラブル回避にもつながります。

調査される側となる譲渡オーナーには負担がかかりますが、両者の信頼関係構築に大きく影響するため、協力姿勢で対応する必要があります。また、あらかじめ認識している自社が抱えるリスクについても、隠さず伝えておくことが重要です。

自社で認識していないリスクも把握することで予め対応を講じることができ、契約後のトラブル回避にもつながります。そのため一方だけでなく両者にとってデューデリジェンスは、非常に重要なプロセスといえます。

デューデリジェンスのタイミングと期間

M&Aにおいて、デューデリジェンスは基本合意契約の締結後に実施されるのが一般的です。このプロセスでは、買収対象の企業や事業の実態を詳細に調査し、リスク評価や企業価値の適正判断を行います。

デューデリジェンスの期間は、おおよそ1~2ヵ月程度が標準的ですが、対象企業の規模や業種、調査範囲によっては2週間ほどで完了するケースもあります。特に、小規模な企業やシンプルな事業構造を持つケースでは短期間での実施が可能ですが、大企業や複雑な事業を扱う場合は、より長い時間を要することがあります。

なお、デューデリジェンスの進行には、対象企業側の協力が不可欠です。財務資料や契約書類の提出がスムーズに行われるかどうかで、調査の進捗が大きく左右されます。したがって、買い手側はこれらの点を考慮して計画を立てるとともに、事前に売り手企業との情報共有の体制を整えることが重要になります。

デューデリジェンスの種類

デューデリジェンスの調査範囲は、対象企業の業種や事業規模、企業価値評価の結果などによって異なります。特にM&Aでは、対象企業が抱える財務・法務・ビジネス・ITなどのリスクを事前に把握することが不可欠です。

ここでは、M&Aで実施される主なデューデリジェンスの種類について詳しく解説します。

事業(ビジネス)デューデリジェンス

事業デューデリジェンスは、対象企業の経営戦略や市場競争力を分析し、M&A後の成長可能性やリスクを評価する調査です。市場環境や競合との関係性を把握することで、買収後の事業展開のシナリオを具体化することができます。また、事業の収益性や主要な取引先との関係性を調査することで、持続的な収益確保の可能性を判断します。

また、事業デューデリジェンスの一環として実施されるのが、オペレーショナルデューデリジェンスです。これは、企業の業務プロセスや組織運営の実態を評価する調査で、経営統合後の運営効率向上やコスト削減の可能性を探るために実施されます。具体的には、販売・調達・生産・物流などの業務効率や、内部統制の整備状況を詳しく分析し、M&A後の課題を特定します。

特に、業務フローの不備や業務の属人化が進んでいる場合、統合時に運営上のトラブルが生じる可能性があるため、事前にこうしたリスクを把握することが重要です。オペレーショナルデューデリジェンスは、PMIを見据えた実践的な調査として、近年ますます重視される傾向にあります。

・主要な事業活動(売上の構成・主要製品やサービス)

・市場競争力(業界内の立ち位置・競争優位性)

・経営戦略(短期・長期の成長計画)

・顧客との関係性(主要取引先・契約状況)

・将来の成長見通し(新規市場展開・技術開発の可能性)

財務(ファイナンシャル)デューデリジェンス

財務デューデリジェンスでは、対象企業の財務状況を詳細に分析し、資産の健全性や負債の状況を評価します。M&Aにおける取引金額の妥当性を判断するために、企業の実態純資産や正常収益力、キャッシュフローを調査します。

特に、中堅・中小企業のM&Aでは、決算書と実態が乖離しているケースもあるため、簿外債務や未払い金の存在を確認することが重要です。買収後に想定外の財務リスクを抱えないためにも、精度の高い財務分析を実施する必要があります。

・財務諸表(決算書・総勘定元帳)

・予算・事業計画書(売上予測・資本計画)

・監査法人の報告書(過去の監査結果・経営改善提案)

・役員会の資料(投資計画・資本政策)

・簿外債務の有無(未払債務・偶発債務)

法務(リーガル)デューデリジェンス

法務デューデリジェンスでは、対象企業の法務状況を確認し、契約上のリスクや訴訟の可能性を評価します。事業を円滑に継続できるかどうかは、許認可の状況や過去の法的トラブルの有無に大きく左右されるため、慎重な分析が求められます。

特に、契約の適正性や知的財産の管理状況は、買収後の競争優位性に影響を与える重要な要素です。訴訟リスクが高い企業を買収する場合、将来的な損害賠償の可能性も考慮する必要があります。

・会社組織の構造(株式・株主関係)

・役員・従業員に関する契約(雇用契約・報酬体系)

・許認可関連の資料(業務遂行に必要な許可証)

・紛争・訴訟履歴(未解決の裁判や係争案件)

税務デューデリジェンス

税務デューデリジェンスでは、過去の税務申告や納税履歴を確認し、未払税金や税務上の問題がないかを調査します。税務リスクは買収後に企業の財務基盤を脅かす可能性があるため、事前のチェックが欠かせません。

特に、過去の税務調査で指摘を受けた項目や、特殊な税制が適用されている場合は、追加負担の可能性を慎重に評価する必要があります。また、税務問題の有無によっては、M&Aスキームの再検討が求められるケースもあります。

・決算報告書・税務申告書

・財務関連の個別資料(課税所得の計算方法)

・未解決の税務問題(税務調査履歴・過去の指摘事項)

ITデューデリジェンス

ITデューデリジェンスは、対象企業のITインフラや情報システムを調査し、M&A後の運用におけるリスクや統合の可否を判断するために実施されます。IT環境の適合性が低い場合、統合コストが増大する可能性があるため、慎重な分析が求められます。

特に、サーバー環境の適合性やセキュリティ対策の不備があると、事業運営に支障をきたす可能性があるため、技術的な課題を詳細に調査することが重要です。

・ITシステムの構成と管理体制

・アプリケーションの種類(基幹システム・業務システム)

・インフラの状況(サーバー・ネットワーク環境)

・セキュリティ管理(データ保護・脅威対策)

・ITコストと運用効率(年間IT予算・維持費)

人事デューデリジェンス

人事デューデリジェンスでは、従業員の雇用条件や組織文化を調査し、M&A後の統合をスムーズに進めるための課題を特定します。

特に、給与体系や福利厚生の差異が大きい場合、従業員の不満や離職リスクが高まる可能性があるため、買収前に調査を行い、適切な対応策を検討します。

・雇用契約・人事規定

・労使関係(労働組合の有無・交渉履歴)

・年金制度・福利厚生の内容

・人件費の実態(給与体系・報酬水準)

人権デューデリジェンス

人権デューデリジェンスは、対象企業における人権侵害リスクを評価するための調査です。特に、グローバルに展開する企業や大手企業との取引がある場合、ESG(環境・社会・ガバナンス)の観点から、その重要性が高まっています。

具体的には児童労働や強制労働の有無、ハラスメントの実態を調査し、企業の労働環境が適切かどうかを確認します。近年、日本国内でも上場企業を中心に人的資本の開示が義務化されつつあり、企業の社会的責任に対する関心が高まっています。

M&Aにおいては、買収先企業の人権リスクを事前に把握することで、将来的な風評被害や信用低下のリスクを防ぐことができます。そのため、人権デューデリジェンスは、取引の安全性を確保する重要な調査項目の一つといえるでしょう。

・児童労働・強制労働の実態

・ハラスメント・労働環境の整備状況

・人的資本開示の対応状況

・取引先における人権リスク

環境デューデリジェンス

環境デューデリジェンスは、対象企業が環境関連の法規制を適切に順守しているかを確認する調査です。特に、製造業や建設業など、環境負荷の大きい業種では必須の調査とされています。

調査では、土壌汚染、産業廃棄物の管理、化学物質の取扱い、排水処理の状況など、多岐にわたる環境リスクを評価します。万が一、法令違反が発覚すると、M&A後に多額の是正費用や罰則を負担する可能性があるため、慎重な分析が求められます。

また、環境対策が不十分な場合、企業価値の低下や社会的評価の悪化につながることもあります。そのため、必要に応じて環境専門コンサルタントの活用を検討し、適切な対応策を準備することが重要です。

・土壌汚染の有無

・産業廃棄物の管理状況

・化学物質の取扱いと管理体制

・排水処理の適正性

・環境法規制の遵守状況など

不動産デューデリジェンス

不動産デューデリジェンスでは、対象企業が保有または賃借する不動産のリスクを調査します。企業が使用する不動産の権利関係、用途制限、耐震基準、土壌汚染の有無など、法的・物理的なリスクを詳細に検証することが目的です。

特に、企業の主力工場や本社ビルが含まれる場合は、不動産の評価が企業価値に直結します。そのため、所有権や使用権に問題がないか、不動産の老朽化や耐震性能が十分かを確認し、買収後のリスクを回避することが重要です。

また、賃貸契約の条件や更新時のリスクも慎重に精査し、契約内容が適正かどうかを判断します。不動産デューデリジェンスは、M&Aにおける資産評価や担保価値の判断材料としても極めて重要な項目といえるでしょう。

・不動産の権利関係(所有権・賃貸契約)

・用途制限の適用状況

・耐震基準への適合性

・土壌汚染の有無

・賃貸契約の条件と更新リスク

そのほか、売り手側が主体的にデューデリジェンス(セルサイドデューデリジェンス)を行うケースもあります。買い手によるデューデリジェンスに備えて自社の課題やリスクを把握し、事前に対処することや企業価値の推定などを目的としています。

デューデリジェンスの費用相場

デューデリジェンスの費用は、単に依頼する専門家の数や種類だけで決まるわけではありません。例えば調査対象の範囲の広さや、企業の業種・規模によって、費用に大きく変わります。また、資料の整備状況や対象企業の協力度合いによっては、調査の工数が変動し、コストが増減することがあります。それだけでなく、報酬体系(定額制・時間単価制)や追加調査の有無も、費用に直接影響を与えるポイントとなります。

デューデリジェンスにかかる費用は、上記のように対象企業の事業規模や調査の範囲、そして依頼する専門家の熟練度によっても異なりますが、ここでは一例をご紹介します。

例えば、契約書の精査や訴訟リスクの確認を目的として行われる法務デューデリジェンスを弁護士に依頼する場合、一般的には50万円〜300万円程度が相場です。ただし対象企業が上場している、あるいは海外子会社を含むような場合には、さらに高額になる可能性があります。

そのほか財務デューデリジェンスや税務デューデリジェンスにおいて公認会計士、税理士に依頼する場合も、企業規模や過去の税務調査履歴の有無などによって費用は変動します。

このように、依頼前には調査対象や範囲、報酬形態を明確に定義し、納得のいく条件でデューデリジェンスを依頼することが重要です。

デューデリジェンスの主な流れ・進め方

デューデリジェンスはM&Aプロセスの中で非常に重要な段階となります。買い手企業は対象企業のリスクを事前に把握し、適切な意思決定を行うために慎重に進める必要があります。デューデリジェンスの進め方は大きく3つのステップに分けられます。

1. 調査チームの組成・調査準備

まず、買い手企業はデューデリジェンスの対象範囲を決定し、各分野の専門家(弁護士、公認会計士、税理士、IT専門家など)を選定して調査チームを編成します。チーム組成後は、重点的に調査すべき項目、予算、スケジュールを策定し、調査の進め方を明確にします。

次に、調査に必要な資料をリストアップし、対象企業に対して資料の提出依頼やヒアリングへの協力を要請します。この段階では、対象企業の機密情報を扱うため、秘密保持契約(NDA)の締結が必須です。

2. 資料の分析・聞き取り調査の実施

次に、入手した資料の分析を開始し、財務データの精査や契約内容の確認を行います。特に財務デューデリジェンスでは、決算書や総勘定元帳の精査だけでなく、簿外債務の有無も検討しなければなりません。

また、工場や施設の現地確認が必要な場合、実地調査を実施して物理的な資産の状況を把握します。さらに、十分な情報が得られない場合は、対象企業のオーナーや経営幹部へのヒアリングを行い、事業運営の実態やリスクについて直接確認することが重要です。

特に秘密保持が求められるM&A案件では、従業員への情報漏洩を防ぐため、ヒアリングや現地確認を土日などの非稼働日に計画するケースもあります。

3. 調査結果の検討

デューデリジェンスの結果は、各専門家から報告書として提出され、買い手企業の経営陣がM&Aの最終的な判断を行うための重要な資料となります。調査によって以下のような判断が下される可能性があります。

・重大なリスクが判明した場合 → M&Aを中止する選択肢を検討

・リスクが軽減できる場合 → 契約条件の見直しや価格交渉を実施

・問題点が解決可能な場合 → 売り手側に対して具体的な改善提案を求める

また、売り手側の譲渡オーナーは、調査によって明らかになった問題点に対する解決策の提示を求められることがあります。そうした際に適切な対応を行えば、M&Aの成立に向けた交渉がスムーズに進められます。

デューデリジェンスの注意点

デューデリジェンスを実施する際には、繰り返しになりますが慎重な計画と適切な調査範囲の設定が不可欠です。買い手企業は、調査の精度を高めることでリスクを適切に管理し、M&Aを成功へと導くことができます。ここでは、デューデリジェンスの際に特に注意すべきポイントについて解説します。

調査範囲を見極め、専門家の意見を積極的に取り入れる

デューデリジェンスは、対象企業の規模や事業の特性に応じて、適切な範囲で実施することが重要です。調査範囲が狭すぎれば重要なリスクを見逃す恐れがあり、逆に広すぎれば時間やコストが膨らみ、M&A全体の実効性に悪影響を及ぼす可能性があります。そのため、事前に重点調査項目を整理し、無理のない計画を立てることが求められます。

また、適切な範囲を見極めるためには、社内だけで判断するのではなく、外部の専門家の意見を積極的に取り入れることが重要です。

弁護士、公認会計士、税理士、ITや人事労務の専門家など、各分野の専門知識を活用することで、契約書のリスク分析や簿外債務の確認、税務リスクの洗い出しなど、幅広いリスクを客観的に評価できます。社内の視点に偏らず、多面的な分析を行うことで、買収後の想定外のトラブルを未然に防ぐことが可能になります。

さらに、専門家の助言は、買収条件の見直しや価格交渉の際にも非常に有益です。的確なリスク把握と適切な対応策の検討を進めることで、M&A全体の成功可能性を高めることにつながります。

実施タイミングに注意する

デューデリジェンスは、基本合意の締結後から最終契約の前に実施されるのが一般的ですが、ケースによっては買収意向の段階で先行調査を求められることがあります。そのため、状況に応じて柔軟な判断を行うことが重要です。

特に、売り手が情報開示に慎重な場合や、競合する買い手がいる場合は、調査のタイミングを慎重に見極める必要があります。情報を適切に開示するための信頼関係を築きながら、買収手続き全体のスケジュールに影響を与えないよう調整することが求められます。

また、デューデリジェンスを円滑に進めるためには、十分な時間を確保し、調査計画を事前に策定しておくことが不可欠です。M&A全体のプロセスの中で、交渉の進捗や契約締結のタイミングと整合性を取ることで、スムーズな情報収集と分析が可能になります。

期間内に優先順位をつけて進める

デューデリジェンスの期間は限られているため、調査すべき項目に優先順位を設定し、限られた時間の中で効率的に情報を収集することが重要です。すべての項目を網羅的に調査するのではなく、特に重要なリスク要因を中心に分析を進めることで、M&Aの意思決定を効果的に行うことができます。

例えば、財務デューデリジェンスでは、対象企業の収益性や簿外債務の有無を優先的に確認し、法務デューデリジェンスでは、訴訟リスクや契約の有効性を最初に精査するといった具体的な手順を定めると、調査の精度が向上します。

さらに、対象企業との円滑なコミュニケーションも欠かせません。M&Aを急ぐあまり、対象企業の協力を十分に得られないまま進めようとすると、情報の開示が不十分となり、正確なリスク分析が難しくなります。

したがって、調査の計画を立てる際には、対象企業の業務スケジュールを考慮しながら実施しなければなりません。

情報管理を徹底する

デューデリジェンスでは、対象企業の機密情報を扱うため、情報の管理体制を厳重に整える必要があります。調査開始前に、売り手企業との間で秘密保持契約(NDA)を締結し、機密情報が適切に管理されるようにすることが必須です。

取得した情報は、M&Aの目的に沿った形でのみ利用し、不要な外部流出を防ぐために管理ルールを設けることが重要です。特に、競合企業とのM&Aの場合、情報の漏洩が事業運営に影響を与える可能性があるため、細心の注意を払わなければなりません。

また、調査結果の開示範囲については、専門家のアドバイスを受けながら慎重に判断したほうが良いでしょう。

相手企業へ配慮しながら進める

デューデリジェンスでは、過度に厳しい調査姿勢を取ると、売り手側の警戒心を招く可能性があります。特に中小企業のM&Aでは、経営者の感情が意思決定に大きな影響を与えるため、調査の進め方には細心の注意を払う必要があります。

調査を円滑に進めるためには、まずデューデリジェンスの目的や必要性を丁寧に説明し、売り手側の理解を得ることが重要です。また、調査の負担を軽減するために、項目の優先順位を明確にし、段階的に対応を依頼するなどの工夫が求められます。

さらに、調査中の進捗や意図を適宜売り手側と共有すれば、不安を軽減し、より建設的な関係を構築できるでしょう。このような配慮を重ねることで、M&A全体の信頼関係の構築が進み、交渉が円滑に進むようになります。

デューデリジェンスに関する質問

最後に、デューデリジェンスについてよく寄せられる質問を3つ紹介します。

Q. デューデリジェンスの費用は誰が負担する?

通常、デューデリジェンスの費用は買い手企業が負担するケースが一般的です。これは、買い手が対象企業のリスクや財務状況を正確に把握するために調査を実施するためです。

ただし、売り手が主導してセルサイドデューデリジェンスを行う場合、売り手側が専門家の費用を負担することもあります。特に、競争入札型のM&Aでは、売り手が事前にデューデリジェンスを実施し、その結果を複数の買い手候補に開示するケースが増えています。

Q. 小規模なM&Aでもデューデリジェンスは必要?

規模が小さいM&Aであっても、デューデリジェンスは必要です。なぜなら、財務・法務・人事などの情報を事前に確認することで、買収後のリスクを最小限に抑えられるからです。

特に中小企業では、代表者個人と会社の資産が混在している場合があり、適切に切り分けることが重要になります。また、簿外債務や未払残業代のような潜在リスクが後から発覚すると、大きな損害につながる可能性があります。

ただし、調査範囲や深度は案件の規模や予算に応じて柔軟に設計するべきです。すべての項目を徹底的に調査するのではなく、必要最低限のスクリーニング的なデューデリジェンスを行うだけでも、リスク管理に役立ちます。

Q. デューデリジェンスで見つかった問題は取引にどう影響する?

デューデリジェンスで重大な問題が見つかった場合、買収条件や価格に大きな影響を与える可能性があります。例えば、簿外債務や未払い残業代などの財務リスクが判明すれば、買収価格の減額交渉や契約条件の見直しが行われることがあります。

また、契約書の表明保証条項の変更や、クロージング後のアーンアウト条項に影響を及ぼす場合もあるでしょう。さらに、法令違反や訴訟リスクが重大な場合、取引自体が中止となることもあります。

ただし、すべての問題が即時取引中止の理由になるわけではありません。問題の重要性や解決の可能性を考慮した上で、あらためて対応が検討されます。

デューデリジェンスの実行を含めてM&Aを検討する際は

M&Aでは、対象企業の現状やリスクを正確に把握することが欠かせません。そのためには、デューデリジェンスを適切に実施し、買収後の経営を安定させるための準備が重要です。

デューデリジェンスを円滑に進めるためには、M&A仲介会社のサポートを活用するのが効果的です。仲介会社は、調査の日程調整や情報管理を支援し、売り手との交渉をスムーズに進めるための環境を整えます。さらに、調査結果を受けてリスクが判明した場合には、弁護士や会計士などの専門家と連携し、適切な対応策を検討しながら契約調整を進めます。

外部の専門家やM&A仲介会社のサポートを上手に活用し、適切なデューデリジェンスを実施しましょう。