M&Aの支援機関、それぞれの特徴とは?

後継者不在や人材不足、円安による原材料の高騰…

経営を取り巻くさまざまな課題を解決する手法として、「M&A」への注目が高まるにつれ、M&Aを支援する機関も増え、M&A業界は急速に拡大しています。

情報が氾濫する世の中で、長年育ててきた大切な会社の未来を託す相手を見つけるため、経営者はどうすべきか―。M&Aを検討する際のいくつかの選択肢を紹介します。

※本記事は「広報誌 MAVITA Vol.04 2024 」の特集から抜粋・編集してご紹介します。

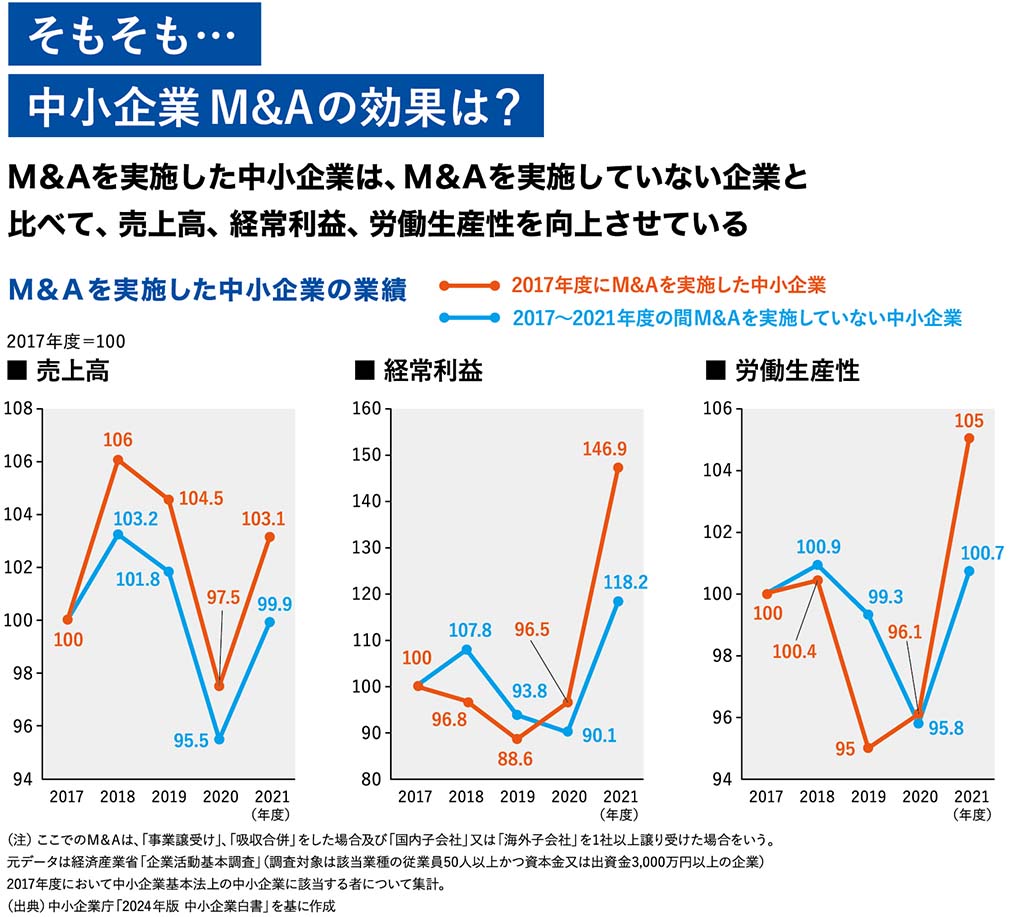

中小企業M&Aの効果は?

M&Aを実施した中小企業は、M&Aを実施していない企業と比べて、売上高、経常利益、労働生産性を向上させていることが、以下のグラフから読み取れます。

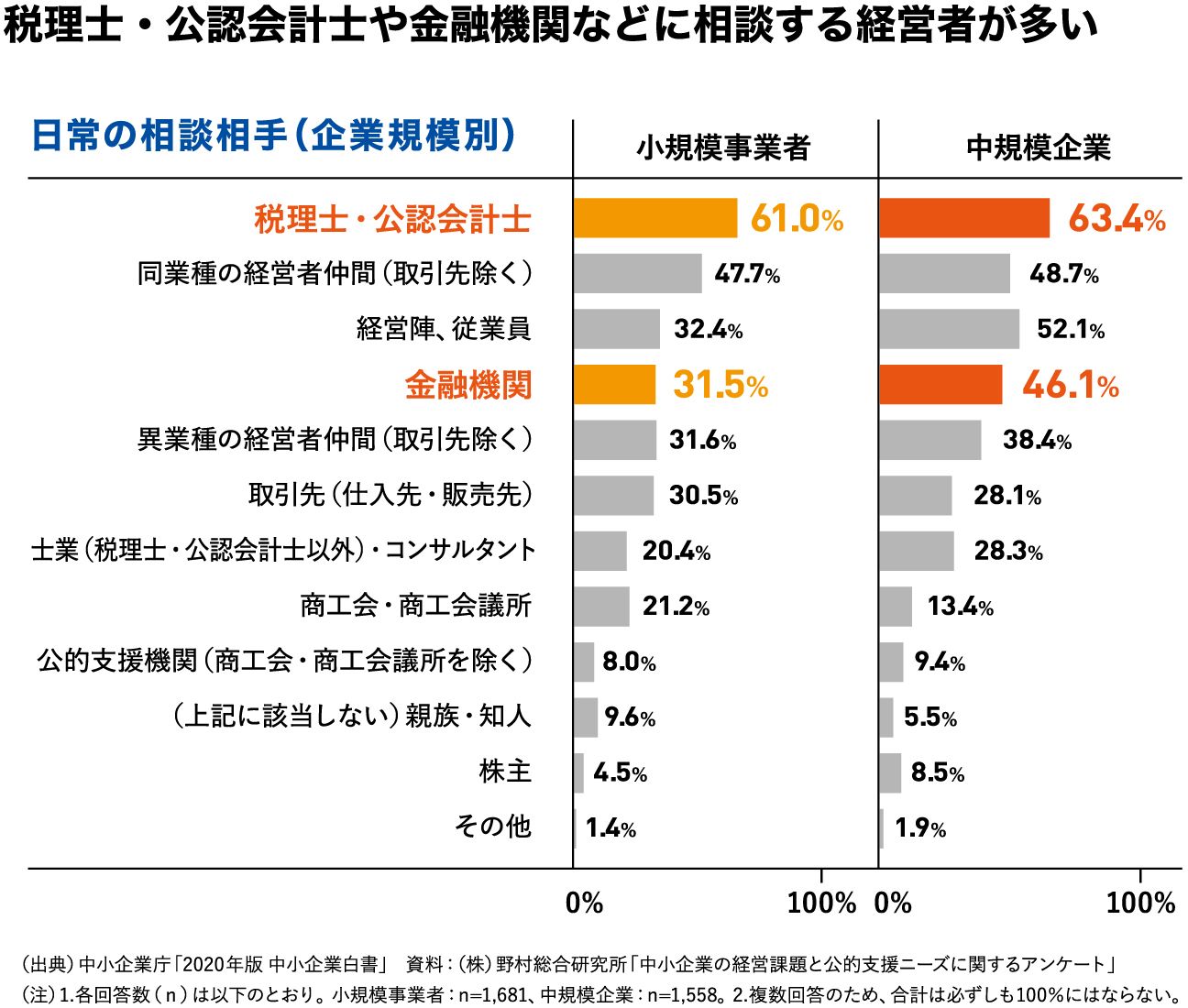

M&Aの情報収集先・相談先

経営者の日常の相談相手としては、税理士・公認会計士や金融機関などが多く挙がります。

現在では、M&Aや事業承継に関するセミナーがさまざまな機関で多数開催されており、書籍等も発刊されているので、手軽に情報収集することが可能です。

各機関では、初期的相談は無料のケースが多いため、まずは信頼できる先に相談することをお勧めします。

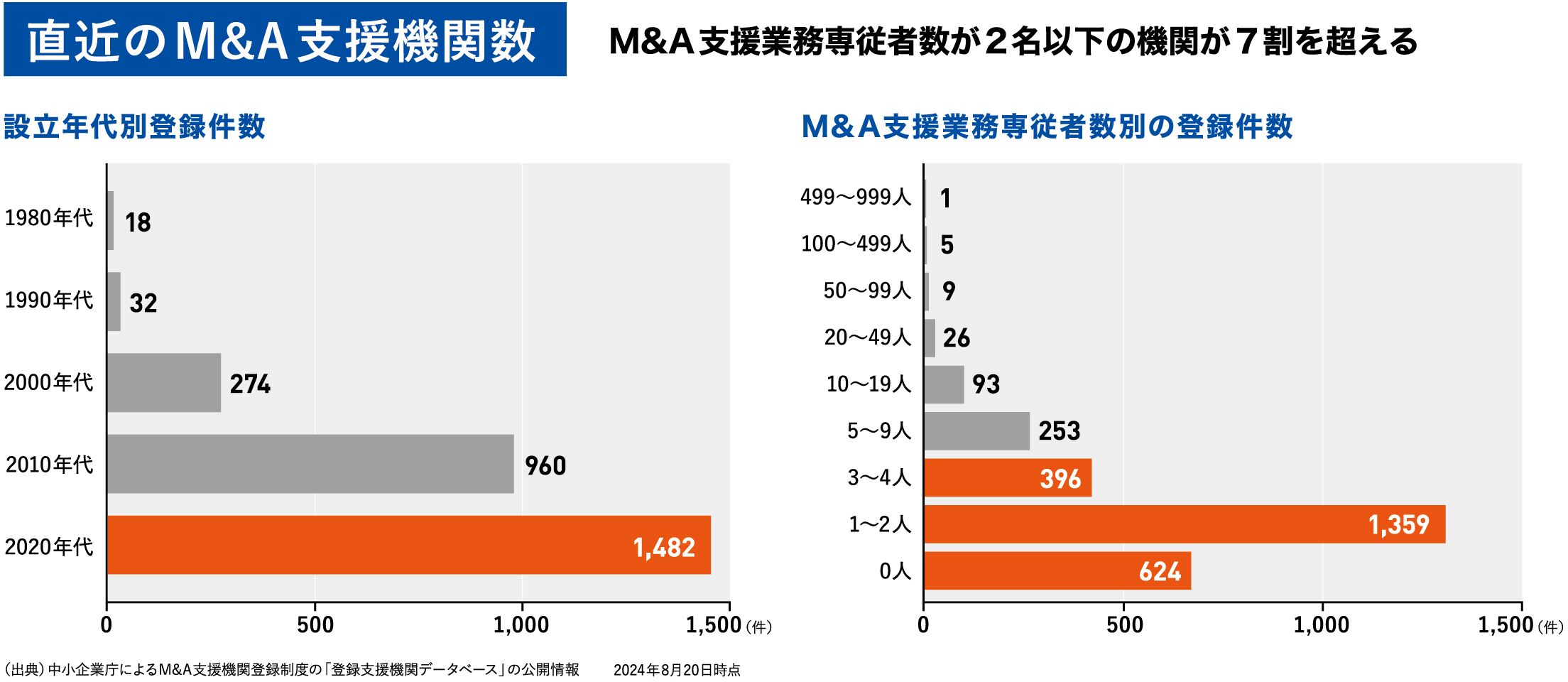

直近のM&A支援機関数

中小企業庁によるM&A支援機関登録制度の「登録機関データベース」によると、M&Aの支援機関の数は、2,278(2021年10月15日時点)から2,766(2024年8月20日時点)と、約3年で488件増加しています。

直近のM&A支援機関の内訳を見てみると、M&A支援業務専従者数が2名以下の機関が7割を超えています。

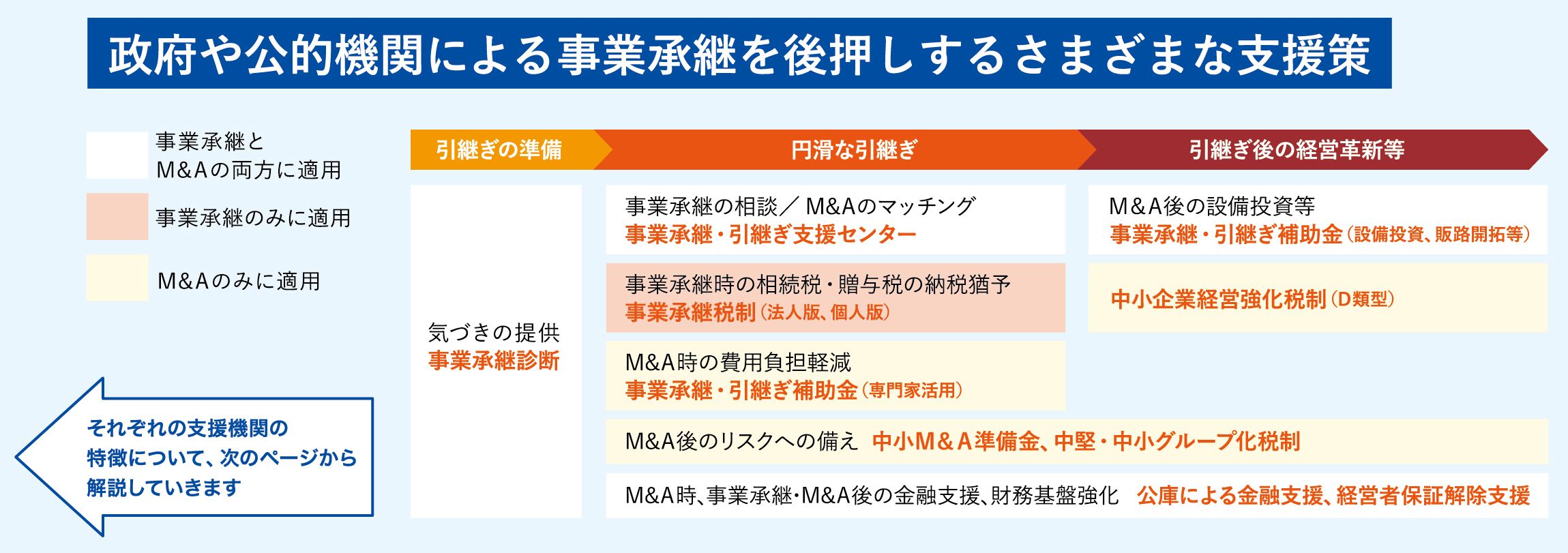

政府や公的機関による支援策もさまざま打ち出されており、各支援機関が事業承継をサポートしている状況です。

ここから先は、それぞれの支援機関の特徴について解説していきます。

M&Aの相談先1.M&A仲介会社

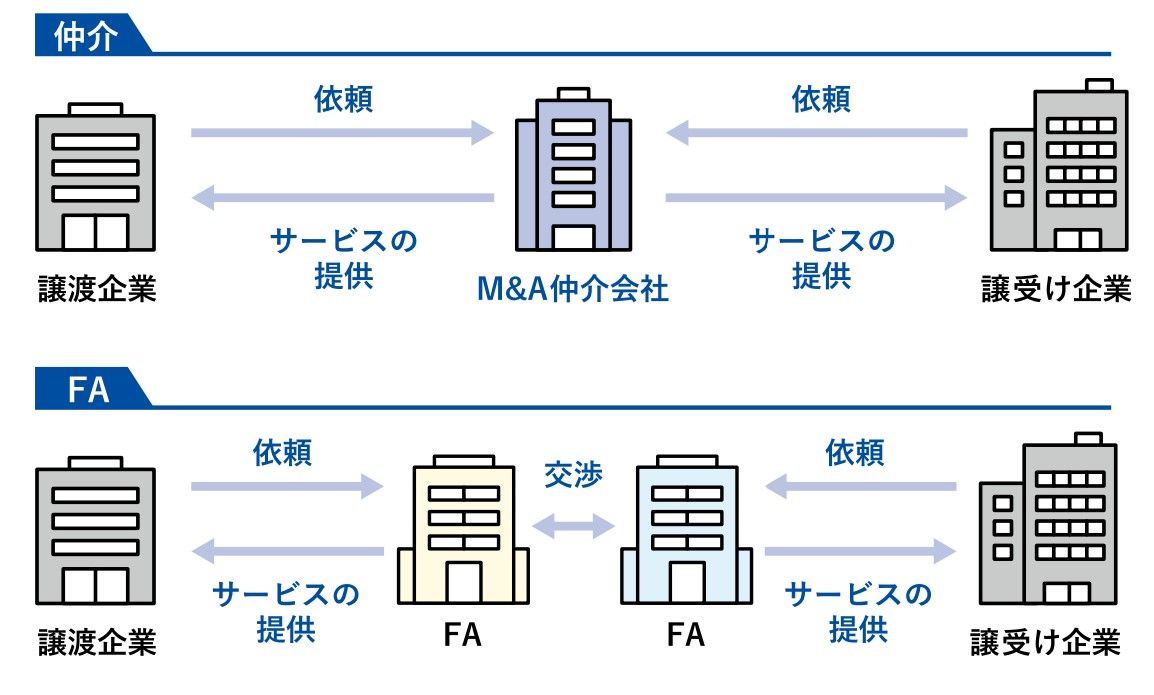

M&A仲介会社は、M&Aコンサルタントが譲渡企業と譲受け企業の間に立って、中立的な立場で交渉を進めながらM&Aの成立をサポートします。

日本M&Aセンターを例に、M&A仲介会社の特徴を紹介します。

M&A仲介会社を選ぶメリット

M&A仲介会社を活用するメリットはいくつかあります。

①専門的なアドバイス、サポートを得られる

M&A成立までのプロセスでは、法務や会計など専門的な知識が求められる場面が生じます。日本M&Aセンターでは、弁護士や公認会計士、税理士などの専門家が社内に在籍して、問題や懸念が生じた際に適切なアドバイスを提供します。

②複雑で難しい交渉も間に入って進めてもらえる

企業価値の算出、必要書類の作成、相手先企業との交渉など、当事者同士では難しい複雑なプロセスをワンストップで相談できます。

③提携先やネットワークを利用して、幅広い候補企業から相手企業を探せる

これは日本M&Aセンターの強みでもありますが、地方銀行の9割、信用金庫の8割、1,000超の税理士・会計事務所と提携。ネットワークの情報を活用し、適切な候補企業をマッチングします。仲介会社によって、さまざまな特長があります。

M&Aの交渉では広範囲にわたる事項の取り決めが必要です。仲介者を介することで、お互い主張すべきことは主張し、冷静に客観的に着地点を見いだしやすくなります。仲介者が双方と直接コミュニケーションを行うため、情報の整理や伝達が早く、スムーズなM&A成約につながります。

仲介とFAの違い

FA(ファイナンシャル・アドバイザー)は、譲渡企業もしくは譲受け企業のいずれか一方の会社と契約し、M&A実行を支援する専門家です。いずれか一方の契約した顧客の利益を最大化するための支援を行うという点で、両社のメリットの最大化を念頭にM&A実行の支援を行うM&A仲介と異なります。

大企業のM&AにおいてはFAがほとんどですが、中小企業M&Aでは仲介が多いのが現状です。

M&A仲介に関する法律は?

M&A仲介にかかわる「法律」はありませんが、中小企業庁が策定する「中小M&Aガイドライン」や、M&A仲介業界の自主規制団体「M&A支援機関協会」による「倫理規程」「業界自主規制ルール」などがあります。

昨今のM&A支援機関の急増によって、モラルの低い営業やフィッシング的広告がなされる、あるいは複雑な契約内容や手数料の計算方法について、十分な説明をしないまま提携仲介契約を締結するなどの問題が顕在化しています。内閣府に設置された「新しい資本主義を実現する会議」においては、手数料開示の充実などが提言されています。また、M&Aを悪用する譲受け企業が現れ、その被害が報道されるなどしています。

これらを受け、中小企業庁やM&A支援機関協会を中心に、業界の健全な発展・育成のためのルール厳格化や新たな仕組みづくり等が行われています。各種ガイドラインへの対応状況を確認することが、信頼できるM&A支援機関を選ぶ際の一つの指標となってくるでしょう。日本M&Aセンターは、業界のリーディングカンパニーとして社内体制を整えており、一企業の枠を超えた業界横断の取り組みを加速させています。以下に関連するガイドライン等の概要をご紹介します。

適切なM&Aのための政府による行動指針。

契約内容や手数料等の重要事項について契約前に書面により説明を実施することや、仲介の利益相反防止の観点から、一方当事者の意向が反映されやすいバリュエーション・DD(デューデリジェンス)等の結論を決定しないこと等が示されている。

中小企業・小規模事業者における円滑な事業承継のために必要な取り組み、活用すべきツール、注意すべきポイント等を紹介している。

107社(※2024年8月時点)が入会しているM&A仲介業界の自主規制団体。広告・営業規程、コンプライアンス規程、契約重要事項説明規定と倫理規程がある。 業界特有の利益相反問題に対処するための手数料ルール制定等、先進的な取り組みを行っている。

M&A後に行われる組織や業務の統合作業であるPMI(Post Merger Integration)の適切な取り組みを促すガイドライン。

M&Aの相談先2.金融機関 銀行・証券会社・信用金庫など

自社の経営状況をよく知る存在

中小企業にとって取引する金融機関は、自社の経営状況をよく知る存在です。客観的な意見やアドバイスも得られるため、身近な経営相談相手ともいえます。

M&Aにおいても、金融機関はアドバイザーとして専門的な助言・支援を提供する役目を果たすことがあります。特に譲渡企業にとっては、取引する金融機関がM&Aに関する最初の相談相手となることも少なくありません。

また、金融庁は、金融機関によるM&A支援を一層促すとともに、M&A・事業承継時における経営者保証を見直す枠組みを構築すべく、監督指針の改正を発表。金融機関におけるM&A支援の促進を求めています。

M&Aに携わる役割・立場

金融機関は主に次のような役割・立場でM&Aに携わります。

| M&Aにおける役割・立場 | 概要 |

|---|---|

| ①買収資金の調達先(銀行、信金など) | M&Aに関する資金(主に買収資金)の借入を必要とする企業に対して融資を行う。 |

| ②既存融資の債権者(銀行、信金など ) | 譲渡企業・譲受け企業に融資を行う債権者という立場からM&Aに関与する。 |

| ③M&Aアドバイザー・相談窓口 | 譲渡・譲受けの相談を受けたり、専門的な助言を行う。 |

| ④資産運用サポート | M&A後の、譲渡対価を含む資産運用をサポートする。 |

③を行う上では、金融機関は地域に多くの顧客を抱えているので、幅広いネットワークを使って譲渡先、譲受け先を探すことができます。

また、M&Aを検討していない段階であっても、取引する金融機関の担当者に経営相談する中でM&Aのニーズが浮かび上がり、金融機関がニーズを掘り下げ、M&A実行へのきっかけとなることもあります。

当社提携の金融機関からのメッセージ

M&A後の資産運用相続の身近な相談相手に

M&Aを一緒に進めていると、お客さまの背景資産を知ることになり、M&A後の資産運用を任せていただいたり、さらにその先の相続についてご相談いただいたりすることもあります。お客さまにより身近な存在として、長期にわたったお付き合いができるようになりました。

近年、新規参入する仲介会社が増えて、中にはM&A後を考えない乱暴なM&Aをする会社も存在するといいます。私たちはしっかりとしたパートナーとともにM&Aに取り組んでいますので、ぜひ信頼してご相談いただきたいと思います。

弊社は2024年に創業100年を迎えました。これからも「お客さま大事」の精神を貫き、経営者の皆さまと二人三脚で成長を支援していきます。

M&Aは三方よしの戦略の一つ

譲渡企業のお相手候補探しが難航していた際に、日本M&Aセンターさまのアイデアをお借りして、弊行のお取引先の中から譲受け会社を紹介できました。お取引先も実績豊富な日本M&Aセンターさまが間に入っていることで安心いただき、スムーズにM&Aを進められ、双方にご満足いただきました。

滋賀銀行は「『三方よし』で地域を幸せにする」というパーパスを掲げています。M&Aは譲渡企業、譲受け企業、地域の雇用や商流を守る、まさに近江商人の三方よし(売り手よし、買い手よし、世間よし)の戦略の一つです。私たち地域金融機関が取り組むことは、非常に意義のあることだと思います。

納得感をもって進められる支援を

M&Aを進める場合は、提携する仲介会社の中からお客様自身に依頼先を選んでいただきます。その後はマッチングから最終契約まで私たちも伴走支援をしていきます。必要に応じて法律や税務のご相談に専門家をご紹介し、検討を進める中でお客様が悩まれた際には心の負担が軽くなるように寄り添います。

M&Aは時間をかけてお相手を決めていきますので、お客様が「あのときにこの選択肢も考えておけばよかった」と後悔することがないような対応を心がけています。

当信用金庫は、課題解決NO.1の信用金庫を目指しています。特に事業承継は必ず直面する課題です。承継後のアフターフォローも含めた継続的な伴走を行い、企業の成長を支援していきます。

M&Aの相談先3.税理士・会計事務所

顧問税理士・公認会計士に相談するメリット

顧問税理士や公認会計士に相談するメリットは以下の通りです。

- 会社の内情をよく知っている

- 税務面での総合的、かつ適切なアドバイスが受けられる

- セカンドオピニオンとしての役割

- DDや、M&A補助金・M&A税制の申請もサポートしてもらえる

最も身近な専門家で経営を支えるパートナー

税理士・公認会計士は多くの中小企業経営者にとって最も身近な専門家であり、中小企業の経営を支えるパートナーです。

冒頭の調査結果にもある通り、中小企業経営者が定期的な経営相談をする相手のトップは税理士・公認会計士です。

事業承継で会計事務所が果たす役割

事業承継の具体的な承継先は、親族内承継、社内承継、第三者承継の三つですが、それぞれで会計事務所の出番があります。

親族内承継をする場合であれば事業承継税制などのアドバイスが得られますし、社内承継する場合であれば株式移転対策、債務保証対策などにおいて具体的な支援が得られます。

会社のことをよく知る顧問税理士・会計士からM&Aの情報を得るのも選択肢の一つです。

当社提携の税理士・会計事務所からのメッセージ

顧問先に客観的視座で助言を行う

近年は事業承継に関するご相談が増えています。多いのは、創業オーナーが後継者候補にどのように事業を譲っていけばいいかという内容。親族内承継や社内承継の場合は、株価を下げる対策をアドバイスしたり、株式の承継計画を立てるお手伝いをしたりします。例えば事業承継税制の納税猶予制度を活用する、株価対策として組織再編を行うなどが考えられます。

後継者候補がいない等の場合にはM&Aを提案しており、日本M&Aセンターに連絡して一緒にM&Aを進めていきます。ディールは基本的にM&A仲介会社が進めますが、私たちのもとには提案内容や提示された株価に関することなど、常に顧問先から相談が入ります。それらの相談に対して、顧問先の利益の最大化を念頭に置いて客観的な視座で助言をすることでM&Aを支援します。また、M&A税制(中小企業事業再編投資損失準備金)やM&A補助金の申請など税が関係することや、税務・財務DDでも関わります。

税理士事務所、会計事務所は経営者にとって身近な存在だからこそ、会社経営に関する意思決定をする際の一番の相談相手でなければいけないと思っています。M&Aにおいても、適切なタイミングで意思決定ができるように助言することが、顧問先の状況をよく知る私たちの役割だと思います。

中小企業の未来を支え続ける公的機関:事業承継・引継ぎ支援センター

少子高齢化が進む現代において、後継者不在の課題に直面したり、事業売却の検討を考えたりする中小企業経営者は増え続けています。 そのような経営者に寄り添うため、2011年に立ち上がったのが事業引継ぎ支援センター(現在の「事業承継・引継ぎ支援センター」)です。今では各都道府県に設置され、事業承継に関する相談に応じています。

事業承継・引継ぎ支援センターが多くの相談者を集める理由は、その公的な性質にあります。国の政策に基づいて設立された公的な機関であるため、高い信頼性を有しているからです。また、特定の企業や団体の利益を追求せず、中立的な立場から支援を行うことで、安心して相談することが可能になります。

セカンドオピニオンとしての役割

事業承継・引継ぎ支援センターの特長は、中小企業のM&Aについてマッチングを含む総合的なサポート窓口であることです。

仲介会社やM&Aプラットフォームを紹介した後も、進捗状況を確認し、問題が生じた際にはアドバイスを行います。また、他のM&A支援会社を利用中の企業に対しても、「セカンドオピニオン」としての役割を果たしています。

無料で何度でも相談できる点も、経営者の方々にとって大きな安心材料となります。事業承継は一朝一夕には決められない重要な決断のため、時間をかけて慎重に検討できる環境を提供しています。

中小企業をメインに具体的な進め方までサポート

このように多様な相談に対し、私たちは公的機関として中立的かつ客観的な立場から、最適なアドバイスを提供するよう心がけています。まず、各企業の状況を丁寧にヒアリングし、その特性や課題に応じた具体的な方法を提示します。

この際に、一般論で終わらせることなく、必ず実行可能な選択肢を複数提供するよう努めています。たとえば、「信頼できる仲介会社を利用する」「M&Aのプラットフォームを活用する」「センター内でのマッチングを試みる」など、相談者が次のステップを明確にイメージできるようなアドバイスを心がけています。

また、私たちは常に客観的で公平な視点を保つよう注意しています。時には相談者の期待とは異なる意見を伝えることもありますが、これも支援センターの重要な役割だと考えています。 私たちの強みは、相談者の最善の利益を第一に考える点にあると思います。

近年、M&A業界は大きな変化の渦中にあります。プラットフォームの拡大によりこのマーケットへの新規参入者が増加し、それに伴い新たな問題やトラブルも発生しています。 この状況下で、私たち公的機関の役割はますます重要になっていると感じています。 一方で、業界の健全な発展のためには、大手仲介会社のリーダーシップも欠かせません。業界全体の信頼性向上に向けた取り組みが重要だと思います。