TOKYO PRO Market(東京プロマーケット)とは

TOKYO PRO Marketとは

(TOKYO PRO Marketの特徴)

TOKYO PRO Marketとは、「TPM」「プロマーケット」と呼ばれている、東京証券取引所(東証)が運営する株式市場の1つで、2009年に開設されました。大きな特徴は、“プロ向け”の株式市場であること。プライム・スタンダード・グロースのような一般市場の場合は、個人でも法人(企業)でも、誰もが投資家として自由に市場に参加する(株を買う)ことができますが、TOKYO PRO Marketは、参加する(株を買う)ことができる投資家を、株式投資の知識や経験が豊富なプロ投資家(=特定投資家)に限定しています【図:東京証券取引所の株式市場】。プロ投資家しか参加できないようにすることで、多くの人々が参加する一般市場よりも柔軟な上場基準(制度設計)が可能となっており、幅広い企業の皆さまにご活用いただいています。

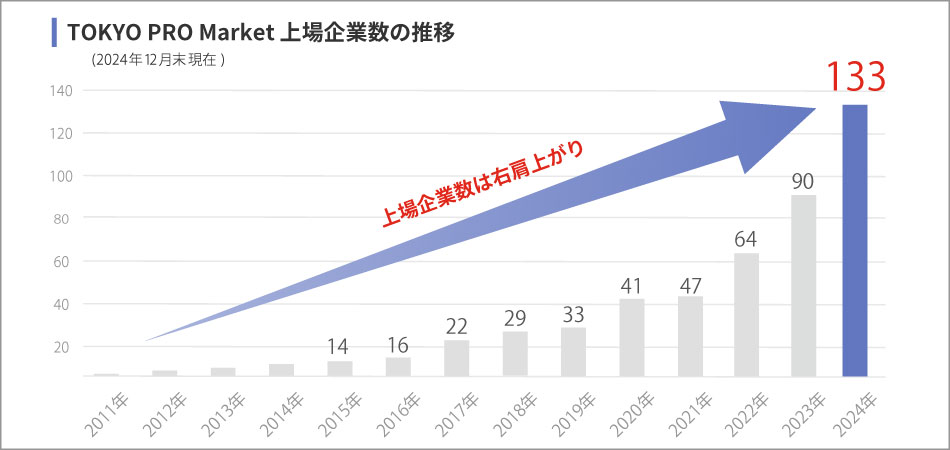

現在、TOKYO PRO Marketに上場している企業数は、ほかの市場と比べてまだ少ないですが(表:株式市場ごとの上場企業数)、TOKYO PRO Marketに新しく上場する企業の数は、右肩上がりで増加しています(表:株式市場ごとの新たに上場した企業の数)。

多く企業に門戸を開いている株式市場として、TOKYO PRO Marketは、いま、最も注目されています。

|

|

|

|

|

|---|---|---|---|---|

| 上場企業数 [社] |

1,594 | 1,566 | 610 | 163 |

| 2026年新規 上場企業数 [社] ※ |

0 | 0 | 0 | 0 |

| (参考) |

|

|

|

|

|---|---|---|---|---|

| 2025年新規 上場企業数 [社] |

7 | 12 | 40 | 46 |

(2026年1月末日時点)

TOKYO PRO Marketの

メリット・デメリット

TOKYO PRO Marketのメリット・デメリットは何か。

TOKYO PRO Marketも東証が運営する株式市場ですので、一般市場(プライム・スタンダード・グロース)と同様の株式上場(IPO)のメリットとデメリットが当てはまります。

上場すると多くの人の目に触れる機会が増えるので、会社の知名度や認知度が高まります。また、監査法人の監査を受け、上場基準もクリアしているので、信用力もアップします。その他にも、資金調達、組織力の強化や従業員の士気の向上など、上場は様々なメリットを企業にもたらします。

そして、このようなメリットがある一方で、上場すると、一定の会社の情報をタイムリーに開示(公表)しなければならい、上場までに期間やコストがかかってしまう、そもそも上場できるかどうかは不確実、といったデメリットがあることも事実です。

しかし、「TOKYO PRO Market」なら、これらのメリットを維持しながら、デメリットを軽減する(一部を解消する)ことが可能です。

≪株式上場(IPO)の

メリット・デメリット≫

上場することによって得られるメリットは、大きく4つあります。

その1つが、「信用力・知名度の向上」です。一定の審査基準をクリアして上場したという事実、そして、上場企業の証として付与される東証のロゴマークや4桁の証券コードは、貴社の大きな信用力となります。監査法人の監査を受け、決算情報も公にしているので、会社の透明性や信頼性も格段に高まります。また、上場企業となると、日本経済新聞や各種業界誌などへの掲載など対外的な露出が増えるので、知名度もアップします。このように信用力・知名度が上がることで、営業面では取引先の拡大や海外進出がしやすくなる、M&Aのお相手として選ばれやすくなるというような効果が生まれます。また、財務面では金融機関からの融資を受けやすくなる、融資条件が有利になるという効果もありますし、人事面では新卒採用でも中途採用でも優秀な人材を確保しやすくなるといった効果が得られます。

「会社の組織力が上がる」こともメリットの1つです。上場会社は、コーポレート・ガバナンスや内部管理体制を構築しなければなりません。意思決定プロセスを明確化し、相互チェック・相互牽制する機能を作ります。損益管理では、月次で把握できる体制を組み、予算や中期計画を立てて、予算実績比較分析を行えるようにします。そうすることで、権限移譲が進んで従業員が成長する、経営戦略をスピーティーに決定・変更できるようになる、というような効果が生まれます。

そして、会社が上場することで「従業員の士気も向上」します。東証での上場セレモニーは従業員としても記念すべき日となりますし、上場会社で働いていることに誇りを感じ、従業員のモチベーションが高まることは、会社全体の生産性の向上にも繋がります。上場企業の従業員というステータスは、住宅などのローンを組むときに優遇を受けられるというような嬉しい効果もあります。

もちろん、「資金調達」も大きなメリットの1つです。信用力がアップすることで金融機関からの借入れがスムーズに行えるようになるという効果は前述しましたが、自社株を売却することで、多額の資金を株式市場(投資家)から直接調達することができます。

何を上場のデメリットと感じるかは、かなり様々です。

四半期決算を行うことを煩雑だと感じる方もいますし、そもそも会社の情報を世間一般に開示することに抵抗を感じる方もいます。また、ガバナンスを構築することが意思決定スピードの鈍化となると感じる方もいらっしゃいます。しかし、上場を検討していないという経営者のみなさまに理由をお聞きすると、「外部株主を気にしなければならなくなる」「業績追求型になって、理念を追求しにくくなる」というお答えが多かったことからすると、これらが上場のデメリットと言えるのかもしれません。

上場のメリット

信用力・知名度

のUP

組織力のUP

従業員の

士気向上

資金調達が

できる

上場のデメリット

情報開示が必要

上場コストが

かかる

≪TOKYO PRO Marketの

メリット≫

TOKYO PRO

Marketに上場すると、一般市場(プライム・スタンダード・グロース)と同様のメリットが得られるのはもちろん、それに加えて、“TOKYO

PRO Market特有の上場メリット”を受けることができます。

TOKYO PRO

Marketには株主数や利益の額、時価総額といった数値的な基準(=形式基準)がないので、「業績が少し落ち込んでしまった」「株式市況が悪くて、株価が想定よりもつかない」というような理由で上場が延期になってしまうことはありません。

流動させなければならない株式数や株式比率に関する基準もなく、上場時に株式を手放す必要もないので、株主構成も現状のままで問題ありませんし、顔の見えない投資家が突然入ってくることはありません。経営の支配権(オーナーシップ)を維持したままの上場が実現できるのです。

(※株価を形成する(株価をつける)ために、上場時には最低限の株式の売買を行っていただく必要はあります。)

また、TOKYO PRO

Market上場申請に必要な監査期間は1年。一般市場では2年の監査期間が必要なので、一般市場よりも早く上場することができます。準備期間が短いことは、上場コストの抑制にもつながります。

そして、公式なアドバイザー制度があることも大きなメリットの1つです。東証から認定を受けたJ-Adviserは、証券会社や東証に代わって「上場指導~上場審査~上場後のモニタリング業務」を一手に担います。J-Adviserによる手厚いサポートが受けられ、最短距離で上場できることも、TOKYO

PRO Marketの大きな魅力となっています。

メリットと言えるかは少し微妙ですが、「いつでも上場廃止ができる」といった点も、一般市場と異なる部分です。一般市場では多くの投資家がいますので、上場廃止をするには様々な手続を行わなければならず、相応の理由と多くの手間と期間を要します。しかし、TOKYO

PRO

Marketでは参加できる投資家が限られているため、「上場してみたけど、やっぱり上場を廃止したい」と思ったとしても、簡単に上場を廃止することができるような設計になっています。

株主はそのままでOK!

(手放す必要なし)

99%

保有したままでも上場できる

あっという間に

上場!

(監査期間1年)

約2年

で上場できる

公式な

アドバイザー制度

がある!

(J-Adviser)

手厚い

サポート体制

支配権

(オーナーシップ)を

維持した

まま上場

できる

期間も短く

コストも

削減できる

着実に

最短距離で上場できる

資金調達をしたければ、株式を 手放すこともOK!⇒ただ、支配権は弱まるので注意!

≪TOKYO PRO Marketの

デメリット≫

流動性が低いので、急に株を売りたくなったときに、時間がかかるかもしれません

TOKYO PRO

Marketはプロ投資家だけしか株式を購入できない(一般投資家が参加できない)ため、流動性が低いことをデメリットとして指摘されることがありますが、資金調達ができないわけではなく、実際に資金調達を行った企業もあります。(ただ、株式を手放すことは、支配権が弱まることにつながるため、あまり多くの企業は選択していません。)

しかし、確かに株式の売買取引が活発ではない(流動性が低い)ので、「株をすぐに売りたい!」と思ったとしても、取引の成立までに時間がかかってしまう可能性があるというデメリットはあるかもしれません。

TOKYO PRO Marketの上場のコスト(費用)と期間

プライム・スタンダード・グロースなどの一般市場も、TOKYO PRO Marketも、上場準備のための費用がかかります。上場後も、東証に支払う年間上場料や監査法人に支払う監査報酬などの上場維持費用が発生します。TOKYO PRO Marketは、一般市場と比べて上場準備期間が短く、決算開示も半期(四半期は任意)、一般市場では必須の監査法人による内部統制監査も任意であることなどから、上場にかかる費用を軽減させることができます。どこまでを費用としてカウントするかにもよりますが、一般市場の場合は、上場までに約2億円、上場後のランニングコストも、毎年5,000万円以上かかると言われていますが、TOKYO PRO Marketは、東証の資料によると、上場までに2,000~4,000万円、上場後も毎年1,500~2,500万円程度とされています(実際にはこれよりも少ないコストで上場されているケースもあります)。

≪TOKYO PRO Marketの上場コストの目安≫

TOKYO PRO

Market上場までには、2,000~4,000万円程度の費用がかかるとされていますが、会社の規模や拠点数、業種(事業内容)、株主数などにより増減するため、これはあくまでも目安であり、実際には2,000万円よりも小さいケースも、4,000万円よりも大きいケースもあります。

費用の内訳としては、『上場指導・審査・モニタリングを行うJ-AdviserへのJ-Adviser報酬』と『監査法人に対する監査報酬』がメインとなりますが、そのほかにも『信託銀行等への株主名簿の作成・管理費用』『ディスクロージャーやIR情報の作成・印刷等を行う印刷会社への費用』『東証への新規上場料』などが含まれます。また、上場時にファイナンス(資金調達)をする場合には、これらに加えて『証券会社への費用』が発生します(2,000~4,000万円には含まれていません)。

- 監査法人ショートレビュー、監査費用等

- 信託銀行等株主名簿の作成事務・管理、配当等の各種処理費用

- 印刷会社ディスクロージャー・IR情報の作成支援、制作、印刷等の費用

- J-Adviser上場指導、上場審査、上場時の成功報酬等の費用

- 東証新規上場料

-

合計

2,000〜4,000万

※ただし、会社の規模や業種(事業内容)、

株主数などにより、価格は変動します。

ファイナンス(資金調達)

する場合には、

証券会社への費用

が別途発生します。

※東京証券取引所作成資料、「上場ガイドブックTOKYO PRO Market編」など、各種データをもとに作成。

≪TOKYO PRO Marketの上場後のコストの目安≫

TOKYO PRO

Market上場後のコストは、年間1,500~2,500万円程度とされていますが、上場までのコスト同様、会社の規模や拠点数、業種(事業内容)、株主数などにより増減するため、これはあくまでも目安であり、実際には1,500万円よりも小さいケースも、2,500万円よりも大きいケースもあります。

費用の内訳は、『監査法人に対する監査報酬』がメインとなりますが、『J-Adviserへのモニタリング費用』『信託銀行等への株主名簿の作成・管理費用』『ディスクロージャーやIR情報の作成・印刷等を行う印刷会社への費用』『東証への年間上場料』なども含まれます。

- 監査法人監査費用等

- 信託銀行等株主名簿の作成事務・管理、配当等の各種処理費用

- 印刷会社ディスクロージャー・IR情報の作成・開示支援、制作、印刷等の費用

- J-Adviser上場後のモニタリング費用

- 東証年間上場料

-

合計

1,500~2,500万

※ただし、会社の規模や業種(事業内容)、

株主数などにより、価格は変動します。

※東京証券取引所作成資料、「上場ガイドブックTOKYO PRO Market編」など、各種データをもとに作成。

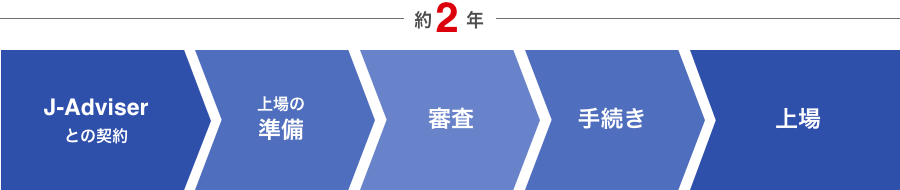

≪TOKYO PRO Market上場後までの期間≫

J-Adviser契約を締結してからTOKYO PRO

Marketに上場するまでには、約2年の期間がかかります。一方で、一般市場に上場するまでには5年以上、早くても3年はかかると言われており、その要因は、上場申請に2期分の監査証明が必要とされていることやより厳格なガバナンスや内部管理体制が求められることにあると考えられています。TOKYO

PRO

Marketは1期分の監査証明で上場申請が認められており、また、J-Adviserの継続的なサポートを前提としているためガバナンスや内部管理体制が少し柔軟になっていますので、その分、短期間で上場することが可能になります。

TOKYO PRO

Marketに上場するためには、まず、J-Adviser1社を選んで契約を結ぶ必要があります。J-Adviser契約を締結したら、上場準備のプロセスがスタートします。上場準備には、監査期間の1年を含むため、約1.5年の時間がかかります。上場準備が整ったら、上場審査(最低3か月)、上場申請(3か月)と続きます。そして、上場申請の手続きが無事完了したら、晴れて上場を迎えます。既に監査法人からの監査を受けていて、内部管理体制や決算・開示体制も整備されている会社であれば、J-Adviser契約を結んでから1年以内での上場も可能です。

TOKYO PRO Marketの上場基準

TOKYO PRO Marketには、売上や利益の額、株主数、流通時価総額といった形式基準(数値基準)はありません。そのため、株価や業況に左右されずに上場することができます。一方で、TOKYO PRO Marketに上場するためには、本当に上場に相応しい会社か?といった実質基準(=上場適格性要件)を満たしている必要があります。「市場の評価を害さないか」「公正かつ忠実な事業か」「コーポレート・ガバナンス体制は整っているか」「企業情報や適切な情報開示ができているか」「反社会的勢力はきちんと排除されているか」といった5つの要素が必要とされおり、これらの基準を満たしているかを、J-Adviserが確認・判断します。

≪TOKYO PRO Marketの実質基準(定性面)≫

TOKYO PRO Market上場に必要なのはこの5つ!

-

市場の評価を

害さない -

公正かつ

忠実な事業 -

コーポレート・

ガバナンス体制

内部管理体制の整備 - 企業内容、リスク情報等の適切な開示

- 反社会的勢力の排除

≪TOKYO PRO Marketの実質基準(定量面)≫

形式基準(数値基準)はありません。 ※形式基準とは、売上や利益の額、株主数、時価総額など

TOKYO PRO Market の歴史・役割

TOKYO PRO Marketの成り立ち

- 開 設

- 「TOKYO AIM取引所」として、 2009年6月に東京証券取引所とロンドン証券取引所との共同出資により開設されました。モデルは、ロンドン証券取引所のAIM市場です。

- 独 立

- 2012年3月に、ロンドン証券取引所との合弁が解消され、東京証券取引所の完全子会社となりました。同年7月に東京証券取引所に吸収され、名称も現在のTOKYO PRO Marketとへ変更されました。

- 発 展

- 2017年12月の株式会社歯愛メディカルのJASDAQへの市場変更を第1号として、一般市場や他証券市場へのステップアップ企業を創出しています。

TOKYO PRO Marketの位置づけ

![]() 東証が運営する株式市場

東証が運営する株式市場

一般市場

- プライム

- 1,594社

- スタンダード

- 1,566社

- グロース

- 610社

プロ向け市場

TOKYO PRO Market 163社

(2026年1月末日時点)

TOKYO PRO Marketは、

プロ投資家(特定投資家)のみが参加できる株式市場です。

多くの企業の成長ツールとしての役割を期待されており、主に以下の目的で利用されています。

●一般市場上場のためのスタート台としてのマーケット(エントリー市場)

●オーナーシップの維持と知名度・信用力向上の双方を手にしながら成長するためのマーケット

現時点では、上場企業数も参加するプロ投資家もあまり多くないため、流動性が低く、資金調達が実行されるケースも少ないですが、将来的には変わっていく可能性を秘めているマーケットです。

東京証券取引所以外の日本の証券取引所

かつては、京都、神戸、新潟、広島にも取引所が存在していましたが、現在は以下の3つとなっています。

●札幌証券取引所

●名古屋証券取引所

●福岡証券取引所

TOKYO PRO Marketの上場銘柄・上場企業

TOKYO PRO Marketへの上場企業数は、年々、右肩上がりに増加しています。様々な地域・規模・業種の上場銘柄が揃っており、地方企業や中小企業でもチャレンジできる株式市場として、そして地方経済の起爆剤となる得る株式市場として、期待されています。

≪上場企業の推移≫

2009年にTOKYO PRO Marketが開設されて以来、上場企業の数は、毎年順調にその数を伸ばしています。2024年には上場企業数が100社を突破し、1年間で過去最多の50社が新たにTOKYO PRO Marketへの上場を果たしました。今後も上場企業数の増加が見込まれており、東証も、上場企業数の裾野を拡げるため、TOKYO PRO Market市場の拡大に注力しています。

≪TOKYO PRO Market上場企業の特徴≫

スタンダードやグロースなどの一般市場に上場する企業は、東京の企業が約7割、業種としてはIT・情報通信系の企業が大多数を占めると言われていますが、TOKYO PRO Marketは全国の多種多様な企業が上場しています。

TOKYO PRO Marketに上場している企業の地域割合は、東京以外の地域が約6割を占めており、さらに従業員数100名以下の企業も7割を占めています。ITや情報システム関連の業種が多いということもありません。企業の株主数は25名以下が7割、社歴も様々です。地域、従業員数などの会社の規模、業種、株主の多さ、設立年数に関わらず、上場することができる。それが、TOKYO PRO Marketです。

地方企業が約6割!

売上高平均は41億円!

従業員数100名以下が約6割!

業種の偏りなし!

社歴は様々!

(2025年6月末日時点)

地域・従業員数・業種・株主の多さ・設立年数に関わらず上場することが可能!

TOKYO PRO Market上場企業一覧

| 上場日 | 証券 コード |

会社名 | 所在地 | 業種 | 上場直前期 売上高 (百万円) |

上場時 時価総額 (百万円) |

上場時 担当監査法人 |

担当 J-Adviser |

|---|---|---|---|---|---|---|---|---|

| 2025/12/26 | 490A | センス・トラスト | 大阪 | 不動産業 | 26,257 | 4,580 | アヴァンティア | 日本M&Aセンター |

| 2025/12/24 | 481A | JSecurity | 東京 | 情報・通信業 | 520 | 2,043 | パートナーズ | フィリップ証券 |

| 2025/12/22 | 484A | ニューズドテック | 東京 | 小売業 | 2,265 | 903 | そうせい | 宝印刷 |

| 2025/12/15 | 470A | ローカル | 熊本 | 小売業 | 8,302 | 2,004 | やまぶき | SBI証券 |

| 2025/11/27 | 458A | プラン・ドゥ | 東京 | 不動産業 | 7,809 | 3,909 | PwC Japan | SBI証券 |

| 2025/11/21 | 455A | バリューソフトホールディングス | 東京 | 情報・通信業 | 1,387 | 597 | OAG | 宝印刷 |

| 2025/11/21 | 457A | ルリアン | 京都 | サービス業 | 1,179 | 885 | 三優 | Jトラストグローバル証券 |

| 2025/11/18 | 444A | アイテル | 大阪 | 卸売業 | 2,293 | 602 | OAG | 船井総合研究所 |

| 2025/11/14 | 445A | 東洋コーポレーション | 千葉 | 不動産業 | 2,264 | 493 | コスモス | フィリップ証券 |

| 2025/10/23 | 437A | ジェイウェイブ | 福岡 | サービス業 | 12,091 | 1,024 | 晄和 | 宝印刷 |

| 2025/10/23 | 439A | アクトビ | 大阪 | 情報・通信業 | 367 | 500 | OAG | 名南M&A |

| 2025/10/21 | 434A | LOOPLACE | 東京 | 不動産業 | 2,374 | 930 | PwC Japan | Jトラストグローバル証券 |

| 2025/10/17 | 430A | ネクストハンズ | 静岡 | 情報・通信業 | 172 | 446 | オリエント | フィリップ証券 |

| 2025/10/15 | 433A | MJE | 大阪 | 卸売業 | 4,586 | 802 | Amaterasu | 宝印刷 |

| 2025/10/10 | 422A | tane CREATIVE | 新潟 | 情報・通信業 | 311 | 710 | フェイス | フィリップ証券 |

| 2025/10/7 | 432A | クリニファー | 大阪 | 卸売業 | 3,585 | 1,450 | FRIQ | フィリップ証券 |

| 2025/10/1 | 406A | 環境のミカタホールディングス* | 静岡 | サービス業 | 2,237 | 770 | そうせい | 宝印刷 |

| 2025/9/25 | 411A | 日本マリタイムバンク | 東京 | その他金融業 | 912 | 1,369 | オリエント | フィリップ証券 |

| 2025/9/25 | 419A | ラングローブ | 兵庫 | 小売業 | 9,526 | 4,050 | 仰星 | フィリップ証券 |

| 2025/9/11 | 405A | コヤマ・ミライエ | 静岡 | 卸売業 | 6,875 | 700 | きぼう | 名南M&A |

| 2025/8/6 | 398A | リアルクオリティ | 東京 | サービス業 | 1,048 | 1,350 | コスモス | フィリップ証券 |

| 2025/8/5 | 403A | 北條組 | 長野 | 建設業 | 6,598 | 2,366 | かなで | 日本M&Aセンター |

| 2025/7/18 | 385A | 山本通産 | 大阪 | 卸売業 | 27,756 | 4,397 | 清陽 | ジャパンインベストメントアドバイザー |

| 2025/7/18 | 389A | 八光オートメーション | 福岡 | 電気機器 | 1,144 | 1,303 | 栄 | 宝印刷 |

| 2025/7/18 | 393A | Ritax | 千葉 | サービス業 | 600 | 400 | 清友 | アイザワ証券 |

| 2025/7/4 | 374A | 樋口総合研究所 | 神奈川 | 情報・通信業 | 967 | 720 | コスモス | フィリップ証券 |

| 2025/6/26 | 371A | デージーネット | 愛知 | 情報・通信業 | 455 | 105 | 栄 | 名南M&A |

| 2025/6/20 | 370A | リバイブル | 東京 | 不動産業 | 3,501 | 2,138 | FRIQ | 宝印刷 |

| 2025/6/20 | 375A | YAKホールディングス | 東京 | 不動産業 | 2,125 | 1,053 | 南青山 | 日本M&Aセンター |

| 2025/6/6 | 362A | エクシオホールディングス | 神奈川 | サービス業 | 2,478 | 1,039 | FRIQ | Jトラストグローバル証券 |

| 2025/5/26 | 361A | リビングハウス | 大阪 | 小売業 | 5,308 | 1,647 | PwC Japan | SBI証券 |

| 2025/5/23 | 357A | エフアンドエフ | 栃木 | 小売業 | 5,535 | 2,870 | FRIQ | ジャパンインベストメントアドバイザー |

| 2025/5/23 | 358A | ゼン・ランド | 東京 | 不動産業 | 429 | 310 | コスモス | フィリップ証券 |

| 2025/5/23 | 359A | NEXT STAGE | 大阪 | サービス業 | 1,101 | 424 | 東陽 | Jトラストグローバル証券 |

| 2025/4/18 | 351A | アクシスITパートナーズ | 鳥取 | 情報・通信業 | 3,302 | 2,173 | PwC Japan | 宝印刷 |

| 2025/4/18 | 355A | ナウビレッジ | 東京 | サービス業 | 231 | 245 | コスモス | フィリップ証券 |

| 2025/4/4 | 347A | GROWTH POWER | 東京 | 卸売業 | 976 | 259 | ゼロス | 宝印刷 |

| 2025/3/17 | 333A | テクノスマイル | 福岡 | サービス業 | 9,848 | 1,476 | トーマツ | 明南M&A |

| 2025/3/11 | 329A | ジールアソシエイツ | 東京 | サービス業 | 2,618 | 619 | 永和 | 宝印刷 |

| 2025/3/3 | 326A | aero lab international | 大阪 | 卸売業 | 2,134 | 526 | やまぶき | 宝印刷 |

| 2025/2/13 | 320A | D&I | 東京 | サービス業 | 723 | 1,555 | オリエント | フィリップ証券 |

| 2025/2/5 | 322A | ヒメジ理化 | 兵庫 | ガラス・土石製品 | 16,943 | 6,066 | OAG | 日本M&Aセンター |

| 2025/1/31 | 317A | エス・エム・エス・データテック | 東京 | 情報・通信業 | 5,138 | 878 | RSM清和 | Jトラストグローバル証券 |

| 2025/1/31 | 321A | ヒューマンステージホールディングス | 大阪 | サービス業 | 4,405 | 993 | 五十鈴 | 日本M&Aセンター |

| 2025/1/30 | 311A | NPT | 東京 | 医薬品 | - | 6,734 | 史彩 | アイザワ証券 |

| 2025/1/17 | 312A | シンコーホールディングス | 東京 | 建設業 | 4,920 | 740 | OAG | 日本M&Aセンター |

| 2025/1/8 | 309A | コスモス調剤 | 愛知 | 小売業 | 6,187 | 2,118 | やまぶき | フィリップ証券 |

| 2024/12/27 | 310A | サーティーフォー | 神奈川 | 不動産業 | 7,348 | 1,152 | OAG | 日本M&Aセンター |

| 2024/12/25 | 301A | インデックス | 東京 | 不動産業 | 4,224 | 550 | 東陽 | アイザワ証券 |

| 2024/12/19 | 293A | BABY JOB | 大阪 | 小売業 | 1,652 | 2,798 | RSM清和 | 船井総合研究所 |

| 2024/12/19 | 308A | ぽすとめいとホールディングス | 岡山 | サービス業 | 1,327 | 310 | コスモス | フィリップ証券 |

| 2024/12/19 | 292A | エスアイイー | 東京 | サービス業 | 5,323 | 2,040 | A&Aパートナーズ | 宝印刷 |

| 2024/12/16 | 307A | ハウジング・スタッフ | 島根 | 建設業 | 4,244 | 584 | Amaterasu | フィリップ証券 |

| 2024/12/16 | 305A | ダブルツリー | 岡山 | 小売業 | 15,376 | 3,438 | コスモス | 日本M&Aセンター |

| 2024/11/26 | 284A | フクヤ建設 | 高知 | 建設業 | 2,455 | 467 | 新月 | 日本M&Aセンター |

| 2024/11/20 | 279A | インターグ | 東京 | サービス業 | 5,418 | 3,100 | コスモス | フィリップ証券 |

| 2024/10/31 | 271A | アクセリア | 東京 | 情報・通信業 | 1,187 | 1,251 | 應和 | フィリップ証券 |

| 2024/10/25 | 266A | グローカルマーケティング | 新潟 | サービス業 | 312 | 396 | コスモス | フィリップ証券 |

| 2024/10/23 | 267A | トワライズ | 鳥取 | その他金融業 | 5,860 | 2,007 | 太陽 | 日本M&Aセンター |

| 2024/10/18 | 263A | デジタルキューブ | 兵庫 | 情報・通信業 | 563 | 370 | コスモス | フィリップ証券 |

| 2024/9/30 | 251A | ニューロマジック | 東京 | サービス業 | 1,321 | 14 | やまぶき | フィリップ証券 |

| 2024/9/27 | 249A | ヒューマンアジャスト | 東京 | サービス業 | 1,953 | 56 | コスモス | フィリップ証券 |

| 2024/9/26 | 243A | トップス | 東京 | 食料品 | 3,337 | 79 | 太陽 | 日本M&Aセンター |

| 2024/9/24 | 252A | ウェッジ | 京都 | 小売業 | 2,203 | 82 | ひかり | 日本M&Aセンター |

| 2024/9/6 | 239A | バレッグス | 東京 | 不動産業 | 2,384 | 67 | 興亜 | フィリップ証券 |

| 2024/8/13 | 229A | アスミホールディングス | 兵庫 | 建設業 | 4,542 | 3,116 | コスモス | フィリップ証券 |

| 2024/8/8 | 222A | NICS | 岡山 | 情報・通信業 | 728 | 24 | イースト・サン | フィリップ証券 |

| 2024/8/5 | 227A | INSIGHT LAB | 東京 | 情報・通信業 | 1,213 | 984 | 太陽 | ジャパンインベストメントアドバイザー |

| 2024/7/30 | 226A | 勝美ジャパン | 東京 | 食料品 | 1,708 | 1,200 | 清陽 | 日本M&Aセンター |

| 2024/7/26 | 216A | ライフクリエイト | 福岡 | 小売業 | 1,987 | 500 | コスモス | フィリップ証券 |

| 2024/7/17 | 217A | サポート | 東京 | サービス業 | 1,048 | 764 | ふじみ | 日本M&Aセンター |

| 2024/7/11 | 209A | 小野谷機工 | 福井 | 機械 | 7,092 | 5,696 | 清稜 | 日本M&Aセンター |

| 2024/6/27 | 203A | シュンビン | 京都 | サービス業 | 987 | 400 | やまぶき | フィリップ証券 |

| 2024/6/27 | 204A | タイヨーパッケージ | 富山 | パルプ・紙 | 3,842 | 388 | コスモス | 日本M&Aセンター |

| 2024/6/24 | 207A | ライジングコーポレーション | 大阪 | 建設業 | 3,550 | 1,400 | 新月 | Jトラストグローバル証券 |

| 2024/6/18 | 191A | ミモザ | 東京 | サービス業 | 13,928 | 1,294 | 東海会計社 | 日本M&Aセンター |

| 2024/6/7 | 199A | メディエア | 東京 | 情報・通信業 | 491 | 945 | FRIQ | ジャパンインベストメントアドバイザー |

| 2024/5/28 | 185A | リサイクルテック・ジャパン | 愛知 | サービス業 | 4,166 | 1,079 | コスモス | 日本M&Aセンター |

| 2024/3/29 | 172A | ネオホーム | 熊本 | 不動産業 | 1,166 | 447 | 新月 | 日本M&Aセンター |

| 2024/3/28 | 171A | ゼロジャパン | 埼玉 | 卸売業 | 3,065 | 1,365 | 東光 | 日本M&Aセンター |

| 2024/3/27 | 152A | オプティ | 三重 | 卸売業 | 2,390 | 278 | 五十鈴 | 日本M&Aセンター |

| 2024/3/27 | 154A | GAIA | 東京 | その他金融業 | 405 | 927 | 東海会計社 | 日本M&Aセンター |

| 2024/3/25 | 164A | アップルパーク | 東京 | 不動産業 | 4,601 | 2,641 | 新月 | 日本M&Aセンター |

| 2024/3/22 | 161A | 三葉 | 福岡 | サービス業 | 2,784 | 1,125 | Ks Lab. | 日本M&Aセンター |

| 2024/3/19 | 158A | エクセリ | 東京 | 小売業 | 1,735 | 383 | ふじみ | 日本M&Aセンター |

| 2024/3/13 | 144A | エネルギーパワー | 大阪 | 建設業 | 2,919 | 3,600 | あおい | フィリップ証券 |

| 2024/2/27 | 139A | 東日本地所 | 埼玉 | 不動産業 | 3,381 | 1,675 | シンシア | 宝印刷 |

| 2024/2/26 | 136A | 三興商事 | 静岡 | 建設業 | 2,980 | 1,039 | ときわ | 宝印刷 |

| 2024/2/20 | 134A | アプライズ | 東京 | サービス業 | 621 | 7,179 | シドー | フィリップ証券 |

| 2024/2/9 | 131A | CCNグループ | 東京 | 情報・通信業 | 5,041 | 1,574 | 太陽 | 日本M&Aセンター |

| 2024/1/30 | 132A | アイエヌホールディングス | 福岡 | 陸運業 | 8,485 | 1,980 | コスモス | フィリップ証券 |

| 2024/1/25 | 5893 | RAVIPA | 東京 | 小売業 | 1,328 | 1,009 | コスモス | フィリップ証券 |

| 2024/1/11 | 5622 | ワンビ | 東京 | 情報・通信業 | 473 | 780 | そうせい | Jトラストグローバル証券 |

| 2023/12/22 | 5620 | エスピーオー | 東京 | 情報・通信業 | 2,435 | 3,422 | 東光 | G-FAS |

| 2023/12/19 | 5617 | ウィル・ドゥ | 三重 | 情報・通信業 | 590 | 287 | 新月 | 日本M&Aセンター |

| 2023/12/13 | 5598 | Yottavias | 東京 | 情報・通信業 | 860 | 1,280 | OAG | 日本M&Aセンター |

| 2023/12/13 | 5890 | オフィスバスターズ | 東京 | 小売業 | 15,231 | 5,649 | 大有 | フィリップ証券 |

| 2023/12/8 | 5866 | WiZBiz | 東京 | サービス業 | 282 | 160 | 東陽 | Jトラストグローバル証券 |

| 2023/11/30 | 5594 | エム・デー・ビー | 東京 | 情報・通信業 | 1,916 | 500 | 永和 | Jトラストグローバル証券 |

| 2023/11/22 | 9239 | ケーイーティ | 福島 | サービス業 | 408 | 1,500 | やまぶき | フィリップ証券 |

| 2023/11/10 | 5536 | 京橋アートレジデンス | 東京 | 不動産業 | 3,540 | 1,408 | 四谷 | 日本M&Aセンター |

| 2023/10/31 | 5022 | レボインターナショナル | 京都 | 石油・石炭製品 | 1,242 | 3,241 | PwC京都 | フィリップ証券 |

| 2023/10/20 | 9334 | アイビスホールディングス | 愛知 | サービス業 | 519 | 1,168 | コスモス | フィリップ証券 |

| 2023/9/21 | 5534 | エンゼルグループ | 新潟 | 不動産業 | 7,561 | 3,774 | 大有 | 日本M&Aセンター |

| 2023/9/13 | 9169 | 大伸社 | 大阪 | サービス業 | 6,560 | 2,640 | やまぶき | フィリップ証券 |

| 2023/8/4 | 5840 | 日本総険 | 香川 | 保険業 | 356 | 671 | えひめ | フィリップ証券 |

| 2023/7/14 | 5887 | 光響 | 京都 | 卸売業 | 1,185 | 510 | ひかり | フィリップ証券 |

| 2023/7/12 | 5584 | Strawberry jams | 東京 | 情報・通信業 | 595 | 1,235 | A&Aパートナーズ | アイザワ証券 |

| 2023/6/30 | 5581 | カイテクノロジー | 東京 | 情報・通信業 | 3,622 | 949 | EY新日本 | 宝印刷 |

| 2023/6/27 | 5886 | OOKABE GLASS | 福井 | 卸売業 | 1,225 | 1,020 | コスモス | Jトラストグローバル証券 |

| 2023/6/2 | 6527 | ワカ製作所 | 東京 | 電気機器 | 1,109 | 706 | 双研日栄 | 日本M&Aセンター |

| 2023/4/28 | 5573 | 働楽ホールディングス | 東京 | 情報・通信業 | 2,824 | 935 | Moore みらい | フィリップ証券 |

| 2023/4/26 | 5531 | 中山不動産 | 愛知 | 不動産業 | 2,023 | 242 | かがやき | 日本M&Aセンター |

| 2023/4/18 | 5883 | GTホールディングス | 東京 | 卸売業 | 25,287 | 7,454 | 東光 | 日本M&Aセンター |

| 2023/4/11 | 9156 | はなホールディングス | 愛知 | サービス業 | 1,390 | 534 | かがやき | 日本M&Aセンター |

| 2023/3/16 | 5251 | ウイズ・ワン | 東京 | 情報・通信業 | 1,485 | 201 | コスモス | 宝印刷 |

| 2023/1/26 | 5249 | あさかわシステムズ | 和歌山 | 情報・通信業 | 1,060 | 1,403 | ひかり | 日本M&Aセンター |

| 2023/1/26 | 9149 | 大友ロジスティクスサービス | 東京 | 陸運業 | 20,149 | 11,200 | 東陽 | フィリップ証券 |

| 2022/12/28 | 5528 | フロンティアハウス | 神奈川 | 不動産業 | 5,507 | 1,500 | コスモス | フィリップ証券 |

| 2022/11/18 | 9335 | テクノクリエイティブ | 熊本 | サービス業 | 4,891 | 2,812 | 和泉 | 日本M&Aセンター |

| 2022/11/4 | 5135 | AIR-U | 東京 | 情報・通信業 | 9,136 | 21,570 | かがやき | 日本M&Aセンター |

| 2022/9/28 | 5130 | ヒロHD | 奈良 | 情報・通信業 | 2,002 | 134 | ひかり | 日本M&Aセンター |

| 2022/9/14 | 5525 | フロンティアHD | 大阪 | 不動産業 | 5,868 | 3,765 | コスモス | フィリップ証券 |

| 2022/8/26 | 5037 | フィットワークス | 大阪 | 情報・通信業 | 1,289 | 848 | ひかり | 日本M&Aセンター |

| 2022/6/22 | 9226 | アイガー | 東京 | サービス業 | 1,275 | 1,284 | EY新日本 | フィリップ証券 |

| 2022/4/21 | 9222 | manaby | 宮城 | サービス業 | 529 | 2,042 | コスモス | フィリップ証券 |

| 2022/4/19 | 7139 | 東京高圧山崎 | 東京 | 製造業 | 12,987 | 2,065 | 東邦 | Jトラストグローバル証券 |

| 2022/2/25 | 7137 | グラントマト | 福島 | 小売業 | 11,786 | 2,304 | コスモス | フィリップ証券 |

| 2022/2/17 | 5077 | ハンズ | 東京 | 建設業 | 2,540 | 818 | 大有 | 日本M&Aセンター |

| 2022/2/17 | 7136 | ウェルビングループ | 埼玉 | 小売業 | 8,270 | 6,060 | コスモス | フィリップ証券 |

| 2022/1/26 | 2995 | ジェイレックス・コーポレーション | 東京 | 情報・通信業 | 16,233 | 5,236 | Moore 至誠 | フィリップ証券 |

| 2022/1/20 | 2994 | アンサーホールディングス | 福岡 | 不動産業 | 1,356 | 728 | 清友 | G-FAS |

| 2021/12/16 | 7132 | フローバル | 大阪 | 卸売業 | 4,636 | 1,948 | コスモス | フィリップ証券 |

| 2021/10/14 | 3450 | サトウ産業 | 新潟 | 金属製品 | 2,039 | 436 | OAG | 日本M&Aセンター |

| 2021/10/8 | 9146 | 五健堂 | 京都 | 陸運業 | 5,577 | 5,180 | PwC京都 | 宝印刷 |

| 2021/7/28 | 2992 | アーバンライク | 熊本 | 不動産業 | 2,541 | 2,481 | やまぶき | 日本M&Aセンター |

| 2021/6/30 | 6168 | ONE GROUP | 大阪 | 金属製品 | 3,749 | 631 | ひかり | フィリップ証券 |

| 2021/6/28 | 2990 | アイダ設計 | 埼玉 | 不動産業 | 50,044 | 13,209 | 四谷 | フィリップ証券 |

| 2021/3/30 | 7364 | 琉球アスティーダスポーツクラブ | 沖縄 | サービス業 | 261 | 1,044 | FRIQ | フィリップ証券 |

| 2021/2/16 | 8921 | シーズクリエイト | 東京 | 不動産業 | 8,374 | 2,248 | 東陽 | フィリップ証券 |

| 2020/11/16 | 7693 | 北海道歯科産業 | 北海道 | 卸売業 | 4,611 | 504 | ハイビスカス | 宝印刷 |

| 2020/10/28 | 7355 | 一寸房 | 北海道 | サービス業 | 713 | 683 | あおい | 日本M&Aセンター |

| 2020/10/21 | 5072 | アートフォースジャパン | 静岡 | 建設業 | 4,230 | 878 | EY 新日本 | フィリップ証券 |

| 2020/5/27 | 2985 | ファーストステージ | 大阪 | 不動産業 | 8,535 | 3,974 | あずさ | フィリップ証券 |

| 2020/5/25 | 7691 | C Channel | 東京 | 小売業 | 7,452 | 20,105 | あずさ | フィリップ証券 |

| 2020/5/20 | 7690 | カレント自動車 | 神奈川 | 卸売業 | 2,327 | 1,260 | コスモス | フィリップ証券 |

| 2020/4/28 | 7098 | エージェント | 東京 | サービス業 | 2,077 | 3,250 | 大有 | 日本M&Aセンター |

| 2020/2/27 | 1452 | 横浜ライト工業 | 神奈川 | 建設業 | 2,923 | 926 | 東海会計社 | 宝印刷 |

| 2019/9/26 | 7680 | 軽自動車館 | 北海道 | 小売業 | 2,174 | 164 | ハイビスカス | 宝印刷 |

| 2019/9/26 | 3448 | 清鋼材 | 新潟 | 金属製品 | 4,491 | 1,050 | コスモス | フィリップ証券 |

| 2019/3/5 | 7056 | マルク | 愛媛 | サービス業 | 255 | 980 | ひかり | フィリップ証券 |

| 2018/12/19 | 4426 | パスロジ | 東京 | 情報・通信業 | 234 | 500 | 至誠清新 | フィリップ証券 |

| 2018/11/28 | 6596 | 筑波精工 | 栃木 | 電気機器 | 217 | 4,757 | あかり | アイ・アール・ジャパン |

| 2018/5/16 | 1445 | ひかりホールディングス | 岐阜 | 建設業 | 1,419 | 835 | コスモス | フィリップ証券 |

| 2018/4/24 | 6576 | 揚工舎 | 東京 | サービス業 | 1,501 | 448 | アヴァンティア | フィリップ証券 |

| 2017/10/24 | 3483 | 翔栄 | 愛知 | 不動産業 | 1,579 | 712 | コスモス | フィリップ証券 |

| 2017/9/19 | 9243 | 冨士テクノホールディングス | 神奈川 | サービス業 | 1,629 | 395 | コスモス | フィリップ証券 |

| 2017/6/30 | 6695 | トリプルワン | 東京 | 電気機器 | 1,011 | 273 | コスモス | フィリップ証券 |

| 2016/6/23 | 2452 | コンピュータマインド | 神奈川 | 情報・通信業 | 404 | 185 | リンクス | フィリップ証券 |

| 2015/9/11 | 6174 | デンタス | 徳島 | サービス業 | 823 | 731 | 南青山 | 宝印刷 |

| 2015/8/18 | 1432 | 動力 | 愛知 | 建設業 | 1,102 | 359 | コスモス | フィリップ証券 |

| 2015/1/27 | 7176 | シンプレクス・ファイナンシャル・HD | 東京 | 投資運用・顧問業 | 5,503 | 3,939 | あずさ | 日本M&Aセンター |

| 2014/7/14 | 7170 | 中央インターナショナルグループ | 佐賀 | 保険業 | 623 | 1,068 | トーマツ | 宝印刷 |

※テクニカル上場については「銘柄名」の後ろに*印を付しています。

(2025年11月末日時点)