事例にみるシナジー創出のポイント

⽬次

シナジーは「創出」するもの

シナジーの実現を考える上でまず認識しなければならないことは、シナジーは買収を行えば自然に湧いて出てくるものではない、ということだ。シナジーは、買収企業が「創出」しなければならない。M&A戦略の策定から、買収価格の決定、買収後の事業計画の策定に至る一連のプロセスは全て買収企業が主導する。買収後は強力なリーダーシップを発揮し、対象会社と二人三脚で事業計画を実現していかなければならない。買収後、対象会社に経営を任せきりにしていては、到底、シナジーの創出など見込めないのである。

「明確なM&A戦略」と「PMI」こそがM&A成功の秘訣

では、シナジー創出に必要な要素は何かと問われると、それは、「明確なM&A戦略の策定」と「PMI」にある。これらは、いずれも入念な計画性とその実行力が求められる。M&A戦略の策定に際し、少なくともプレディールの段階においては、「M&Aを通じて実現すべきこと」、「その目的を達成するためにふさわしい企業」、「その企業とのシナジーとその実現性」などは明確にしておきたい。そして、いざM&A実行のステージに入ると、「シナジーの実現性の検証」、「価格の設定」、「PMI」が重要になってくる。特にPMIにおいては、買収企業は強い実行力を示す必要がある。

日本電産によるM&Aへの取り組み

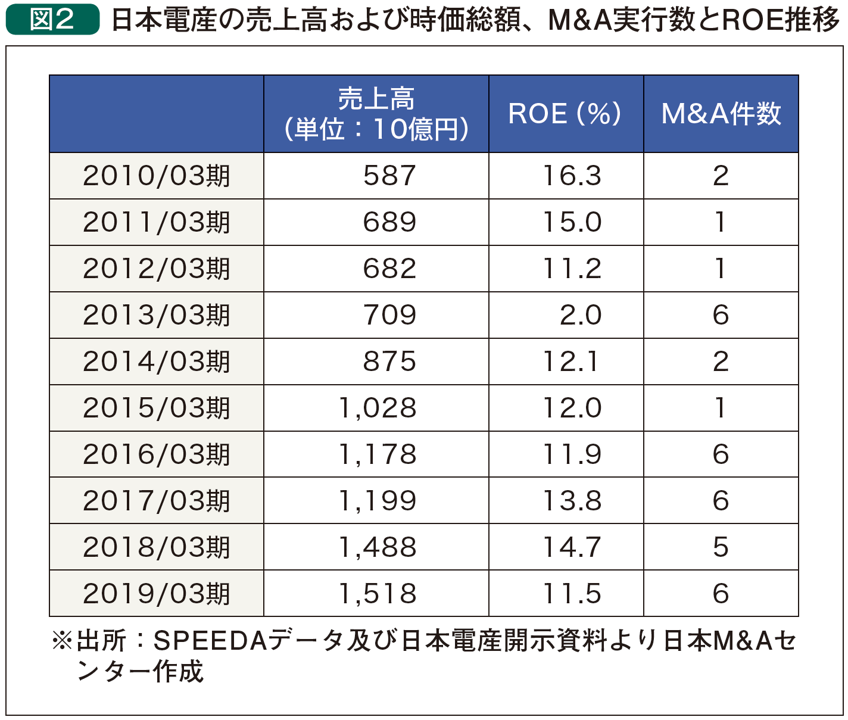

日本電産は世界No.1の総合モーターメーカーである。日本電産の驚くべき点は、その成長スピードである。日本電産は創業来、国内外64件のM&A実績を有するなど、経営戦略の遂行のためにM&Aを積極的に活用している企業として認知されている。2010年3月期から2019年3月期までの直近10年間では36件のM&A実績がある。その間の売上高は約3倍、そして時価総額も期末時点対比で約3倍の水準となっている。同期間のTOPIXが約60%の上昇幅であったことを考えると、日本電産の驚異的な成長スピードが分かる。また、これだけのM&A実施にも関わらず、ROEは10%を超える水準を維持している。(注記)2017年3月期より会計基準を米国会計基準からIFRSに変更

図1「日本電産時価総額とTOPIX推移」

図2「日本電産の売上高および時価総額、M&A実行数とROE推移

日本電産は、M&Aについて『「回るもの、動くもの」に特化して買収を行うこと、また「時間を買う」』手段であると明確に位置付けている。また、M&Aの鉄則として、以下の3つのポイントを挙げている。

(1)適正価格での買収 (2)シナジーを生み出す案件の選定 (3)買収後のマネジメント力強化

日本電産のM&Aと言えば、買収した赤字会社を全て黒字化していることでも有名だが、M&A成功の背景には高値掴みをしないこと、つまり適正価格での買収が挙げられる。買収後のシナジーの実現性、実効性を上回る価格設定は行っていないのである。そして、M&A実施後は、経営陣が買収企業に深く関与し、売上高の増加とコスト削減を通じたシナジーの実現にコミットしている。日本電産は、M&Aの成功要因を「買収に向けた実行プロセスが10%、買収後のPMIが90%」になるよう実践すること、としている。これは買収後の計画とその実現性に対して相当の時間をかけ準備を行い、実行していることを物語っている。

シナジーの実現には能動的M&A

M&Aが活況を呈する昨今のM&A市場において、M&A戦略を明確にし、ターゲット企業を絞り込み、シナジーの実現性も明確に検討している企業は確実に増えている。一方で、案件が持ち込まれて初めてM&Aを検討する企業、M&A後に譲渡企業の経営に全く関与しない企業も依然として多い。シナジーは買収企業が主体となって創出するものである。シナジーは買収企業と対象会社の双方が作り上げていくものではあるが、買収後に主導すべきはやはり買収企業である。買収企業は綿密な計画性と強いリーダーシップを発揮してシナジーの最大化を目指してもらいたい。

Future vol.16

当記事は日本M&Aセンター広報誌「Future vol.16」に掲載されています。