IT業界のM&Aと事業承継の動向・案件情報2025年最新版

IT業界とは、コンピュータや情報通信などの技術を用いたサービスを展開する企業の総称を指し、広義的な意味ではセキュリティや情報処理なども含まれます。ここでは通信サービス、放送・出版・コンテンツ制作、システム開発・組込ソフト開発、自社パッケージソフト開発、インターネット関連サービスなどをIT業界に含みます。

デジタル化が進む近年では、IT企業を対象とするM&Aが急増しており、業界内に限らず異業種とのM&A事例も増加しています。本記事では、IT業界のニュースや事例、最新のM&A動向などをご紹介します。

更新:

売却の無料相談 IT業界の

買収の無料相談

IT業界の

M&A案件(売却・事業承継案件)

IT業界に関するM&A案件をご紹介します。非公開のM&A案件のご紹介や買収のご相談は「M&A買収ニーズ」、事業の売却・事業承継のご相談は「M&Aの相談フォーム」へお問い合わせください。

IT業界のM&Aの振り返りとトレンド

新型コロナウィルスに関する報道が2019年に流れて、約5年が経過しました。2020年、新型コロナウィルスの流行により経済活動が制限され、リモートワークやデジタル化が加速しました。また、従来のサプライチェーンが乱れ、物流や製造業に大きな影響を及ぼしました。2022年はロシアのウクライナ侵攻がおき、世界的にインフレの進行が見られました。2023年にはイスラエルとハマスの武力衝突が起こり、直後に原油価格が上昇するなど、直接・間接的に世界に影響を与えました。新型コロナウィルス、ウクライナ侵攻もリーマン・ショック、或いはそれ以上のインパクトを社会に与えていると言えます。

リーマン・ショック当時と現在との違いは、「金融」の動きにあります。日本国内におけるM&Aの件数は、リーマン・ショックが起きた2008年を境に、3年間で3割近くも減少しました。※1 一方、新型コロナウィルスの感染拡大、ウクライナショックがあった2020年から2022年は、国内M&Aの件数自体は鈍化せず、増加傾向であることが見て取れます。※2

リーマン・ショックでは「金融」が完全に止まりましたが、今回に関しては、金融は止まらず、むしろ2021年の日本の株式市場のバブルを見ても、世界的な金融緩和により、リスクマネーがより利回りの高い場所を求め、金融が活発化したとも言えます。

※1 2008年(1,824件)~2011年(1,086件)※2 2020年(2,944件)~2022年(3,345件)海外M&Aを除く

日本M&AセンターにIT業界のM&A専門チームを立ち上がったのが2014年です。約10年に亘りIT業界のM&Aの現場に身を置いてきた自身の経験も踏まえ、これまでのIT業界のM&Aの振り返り、業界のM&Aの展望と所感を述べたいと思います。

IT業界のM&Aの流れ

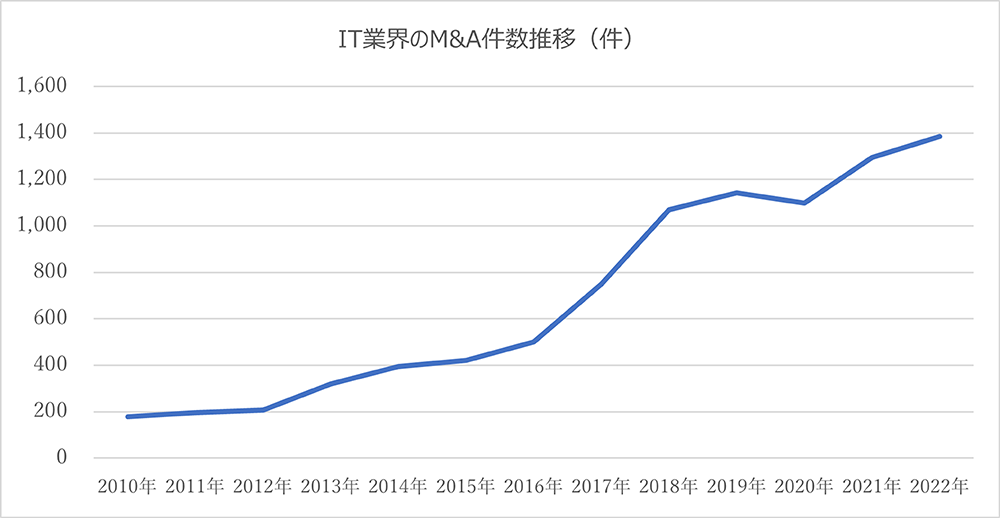

日本M&Aセンター作成(2010年1月1日から2022年12月28日)

まず、2010年~2022年までのM&A件数の推移について見ていきたいと思います。グラフを見ると、この12年間で件数が約7倍にまで伸びているのが分かります。これらの件数は公表されているものに限られているため、基本的には買い手が開示義務を負った上場企業であるケースが多いです。開示義務のない非上場企業を買い手としたM&Aの件数を含めると、上記の件数の1.5倍はあるとも言われています。M&Aという経営オプションが広く企業に浸透してきているという背景もありますが、特にIT業種のM&A件数が多い理由としては、次の2つが挙げられます。

- ①新規上場企業の約4割がIT業種であり、上場後の企業価値の向上のための手法としてM&Aが活用されている。

- ②日本のIT産業が誕生したのが1960年以降、特に1980年~2000年代に爆発的に企業数が増えた業界であり、当時30歳から40歳という年齢で、エンジニア(またはトップ営業)兼経営者兼株主として創業された方が高齢を迎え、株式の承継問題解決の手法としてM&Aが活用されている。

この2点について、次にくわしく説明していきます。

IT業界のM&A件数が多い理由

新規上場企業の約4割がIT業種であり、上場後の企業価値の向上のための手法としてM&Aが活用されている。

現在、国内の新規上場社数は年間約100社となっています。国内の上場企業予備群は3000社以上あるといわれており、通過率3%未満という狭き門となっています。年間約100社の新規上場企業のうち、『情報・通信業』に分類される企業は4割を超えています。2018年が3割ですから、『情報・通信業』に分類されている上場企業が増えていることが分かります。

IT業種の場合、市場で調達した資金の投下先は、「人件費(採用・教育費)」と「広告宣伝費」が主になります。製造業やサービス業などのように新しく工場を建設したり、店舗を拡大したりするなどの、有形固定資産に対する大規模な投資を必要とすることがない業種にとって、成長のための最大の投資先は「M&A」に向けられることが多いという特徴があります。

また近年は、M&Aによって発生するのれんについて償却が必要のない国際会計基準(IFRS)での財務諸表の作成が認められ、IRなどの決算説明資料においても営業利益ではなく、のれん償却費を含む非現金支出費用控除前で税制に左右されないEBITDAを、利益を測るための指標とする企業も増えてきています。海外に目を向けると、大規模M&Aのほとんどは財閥企業か新興のIT上場企業を買い手として実行されています。有名なところでいうと、GAFAMなどのビッグ・テックは桁外れの企業価値を活用し、市場から調達した豊富な資金を自社が属するセグメントで誕生したスタートアップの買収資金として使っていったという事実もあります。将来、金の卵となりうる企業への青田買い的な投資という側面もありますが、実態としては将来的に脅威となりそうな同業について、小規模な段階で自社グループにいれてしまう、という思惑のほうが強いともいえます。前述したように、製造業などのように有形固定資産への大規模な投資やM&Aを実行しないのであれば、わざわざ上場して資金を調達する積極的な理由はない、という意見もあるほどです。

日本のIT産業が誕生したのが1960年以降、特に1980年~2000年代に爆発的に企業数が増えた業界であり、当時30歳から40歳という年齢で、エンジニア(またはトップ営業)兼経営者兼株主として創業された方が高齢を迎え、株式の承継問題解決の手法としてM&Aが活用されている。

IT業界の巨人であるIBMが米国で誕生したのが1910年代、それから約50年後の1960年に日本のIT産業が始まったといわれています。現在のIT人材の派遣モデルを作ったといわれ、前述した『情報・通信業』で初めて上場した企業であるCSKが誕生したのも1960年代です。以降、企業向けコンピューター産業の拡大とともに業界のプレイヤーも増加の一途をたどりました。それらの大手企業から独立する形で、1人親方として独立するエンジニアが大きく増加したのが、1980年代後半から2000年といわれています。起業にあたって多額の資本を必要とせず、仕事とパソコンさえあれば独立することができた業種であったことも、増加を後押ししたともいえます。当時30歳から40歳で起業して、1人、10人、50人、100人と気付いたらそれなりの規模の企業になっていましたが、自身も50歳から60歳という年齢の節目を迎え、経営・株式の承継を考えるタイミングになり社内に承継できる人材がおらず、第三者への株式の承継すなわちM&Aでバトンタッチをしていく企業が増加しているということがあります。

そのような企業は全国に1万5千社あるといわれ、そのほとんどが黒字企業です。

株式の承継の問題を契機としたM&Aの増加という点においては他の業種と比較して大きな相違はありません。その中でも、IT業界は現在も市場規模が拡大している数少ない業界であり、譲渡する9割以上の企業が黒字経営であること、またある一定期間に集中して企業数が増えたことなどが、M&Aの増加の要因になっていることはIT業界特有の事情と考えられます。

2023年以降のIT業界のM&Aの展望

2023年以降、IT業界のM&Aはどのように推移していくのでしょうか?2023年のトレンドとしては次の3点が考えられます。

- ①SI業界1万5千社の再編

- ②ケンタウロス企業になるためのM&A

- ③異業種とIT企業のM&A

SI業界1万5千社の再編

SI業界1万5千社の再編については、上述した通りですが、株式の承継問題を契機としたM&Aは増加しているものの、1万5千社という企業数からするとM&Aの件数自体はまだ少ないといえ、承継問題を理由としたM&Aは、今後さらに増加すると考えられます。また、M&Aを契機として、60歳から70歳のIT企業経営者から、30歳から40歳代の次世代経営者へバトンタッチされることにより、業界の若返りが図られるという効果もあります。

例えば、ソフトウェアのテストから始まり、現在はTier1企業のシステム開発を手掛ける株式会社SHIFT(東京都港区)などは、2005年の創業、代表の丹下氏は40代。

これまで30社以上のIT企業をM&Aによってグループに迎えています。そのうち株式会社システムアイという企業は1990年代の創業、株式会社ホープスという企業も同じく1990年の初めにできた会社です。いずれもシステム開発を中心に順調に事業を行っていた企業ではありましたが、創業者の事業承継問題を契機として、M&AによってSHIFTグループにジョインしました。譲渡した後も社長は社内から抜擢し、社名などもそのままに、SHIFTグループの営業力と採用力を活用してM&A後も順調に成長しています。

ケンタウロス企業になるためのM&A

米国を中心に、スタートアップ界隈では、株式評価額10億ドル以上の未上場企業をユニコーン企業と呼んでいます。ユニコーン、ミノタウロスなど様々なスタートアップの呼称がある中で、近年注目されているのが、年間売上高1億ドル(約130億円)以上に分類されるケンタウロス企業と呼ばれるスタートアップです。日本で新規に上場する企業において、上場時の売上高は10~30億円のレンジにあります。上場後、資金調達を実施し、売上高100億円を目指していく企業がこれまでのスタンダードでした。しかし、昨年から米国のVCを中心に始まった「スタートアップ投資の選別」の流れ、これまでVCから多額の資金を調達し、資金力に物をいわせてシェアを奪い合ってきたユニコーンとその予備軍に逆風が吹く環境では、調達した資金を採用と営業に投下して、上場一直線というストーリーもハードルが上がっているのが現状です。また昨年から続いているのは、上場時の企業価値の評価額が前回の資金調達時を下回る「ダウンラウンド」が相次いでいるという現象です。上場企業よりも非上場の企業のほうが、企業価値が高いというパラドックスも一部起きています。

上記の状況を背景に、必ずしもIPOではなく、M&Aによって大手企業グループにジョインして、より堅実で強い顧客基盤や組織力などのリソースを活用していこうという流れもでき始めています。

2022年にM&Aを支援させていただいた事例を例に挙げてご紹介します。

譲渡企業:株式会社バーチャルレストラン

譲受け企業:株式会社USEN-NEXT HOLDINGS

売り手のバーチャルレストランという会社はUber Eatsを活用したサービスで、創業2年足らずで億単位の利益を出していた会社です。社長はまだ大学生。成長率、収益性から見ても十分にIPOが狙える企業でしたが、2~3年かけてIPOを実施し、市場から資金を調達したうえで、顧客開拓にその資金を使っていくというよりも、時間とコストを考えれば、既に全国に約95万件の顧客基盤を持ち、有線放送時代から培った新規開拓にも長けているUSEN-NEXT GROUPのリソースを活用したほうが、より早く売上高1億ドルに到達できると考え、M&AによりUSEN-NEXT GROUPにジョインしました。

代表である牧本氏は、「振り返れば、今までは水筒 1 つでエベレストを目指していたようなもの。真の目標はエベレストへの登頂であり、USEN-NEXT GROUPへの参画によって、ふさわしい装備を整えることができたと思います。」と語っています。 「‐売上高1億ドル‐」ニッチ市場でトップを狙うには、まず目指すべき指標と言われています。IPO以外の成長手法を模索するスタートアップと新規事業で売上高1億ドルを創出したい大企業とのニーズがバーチャルレストランのような事例を増加させると考えられます。

異業種とIT企業のM&A

これまでIT企業同士のM&Aがメインではありましたが、近年増加しているのが、異業種とIT企業のM&Aになります。数が爆発的に増加しているわけではありませんが、製造業などのIT業種以外の一部の企業が、IT企業(特に受託開発ソフトウェア業などの開発機能を持った小規模SIer)を譲り受ける事例が増えています。一般の事業会社はIT関連の開発において、外部のSIerに丸投げしているケースが多いですが、そうすると開発工数が増加するたびに人月単価で開発コストがかかっていきます。また、NDAのやり取り含め社外へOEMのようにシステム開発を持ち出すケースにおいては、アジャイル型の開発が難しいという課題があります。かといって自社でIT人材を採用するにしても、自社にIT機能が無い場合には採用と育成のハードルが高いのが現状です。そのため究極の人材採用目的としてM&Aによって企業ごとグループに入ってもらうケースが出てきています。私が昨年支援した事例の中にも、譲渡企業がIT企業で、譲り受け企業が製造業という異業種の組み合わせによるM&Aがありました。買い手企業としては、IT分野の強化という目的が達成された一方で、譲渡企業としても同業に譲渡する場合の経済条件と比較しても倍以上の株価でのM&Aの実行となりました。

2000年代前半、NTTデータなどが事業会社のシステム子会社を多数M&Aによってグループにいれるなど、事業会社によるシステム子会社の切り離しの事例が多発していました。DXの流れにより、アジャイル的なITサービスの開発が必要とされる中で、今後は事業会社が再び、IT企業をグループに持つというトレンドが増える可能性もあると考えます。

まとめ

日本のM&Aの歴史を振り返ると、株式会社制度が日本で正式な法制度として誕生したのは明治維新以降であるといわれています。ただ、M&Aを「対価を伴うビジネスのオーナーチェンジ」として捉えると、江戸時代から、ビジネスの譲渡という意味でのM&Aが存在したと言われています。戦前には日本の基幹産業である紡績業界において鐘ヶ淵紡績(2004年に解散したカネボウ)などの三大紡績企業がM&Aによって成長しました。東京電燈(現東京電力)などの電力業界においても、5大電力企業が、国内に数多く点在していた電力会社をM&Aにより再編しました。1990年代に入ると、三菱銀行と東京銀行の統合により東京三菱銀行が誕生するなど、銀行業界においてM&Aによる再編が加速しました。

IT業界は国内で数少ない成長産業であり、今後基幹産業となっていく市場です。現在の市場規模は約18兆円、IT人材は100万人と言われています。自動車などの製造業を見ても400万人が従事すると日本の基幹産業と同じ位置に達するといわれています。IT人材の育成もさることながら、過去日本の基幹産業がM&Aによる再編を経てきたことを見ると、IT業界のM&Aによる再編も今後加速することが予想されます。

IT業界をはじめM&Aが浸透してきた日本ですが、複数回M&Aを実施している企業自体はまだまだ多くありません。M&Aにもラーニング効果があるため、設備投資、採用、育成等と同じように、回数を重ねるごとにM&Aの成功確率も上がってきます。M&Aの巧者として頻繁に名前の挙がる日本電産などは、1984年から2022年の間に国内外で68社のM&Aを行っています。“回るもの、動くもの”に特化してM&Aを行ってきた同社には、M&Aを実行した後の企業をさらに成長させるためのPMIの型があると言われています。そんな日本電産もM&Aをはじめた当初は、トップの永守氏自身がグループに入れたい企業を口説くために、毎年年賀状を送って口説いていたというエピソードもあります。

日本企業のM&Aが成長途中であることについて、パソコン事業を例に取ってみます。2014年にソニーがパソコン事業の「VAIO」を日本産業パートナーズという国内PEファンドに譲渡しました。2016年にはNEC、2018年には富士通がともに中国のレノボ・グループにパソコン事業を譲渡しています。富士通がレノボ・グループにパソコン事業を譲渡するはるか14年前、既にパソコン事業を同グループに譲渡していた企業がありました。米国のIBMです。2004年、IBMは事業の選択と集中という観点から、当時好調であったパソコン事業をレノボ・グループに譲渡しています。日本のトップ企業である富士通でさえ、グローバルの企業の判断から14年も後の決断だったのです。

まだまだ成長途中である日本のM&Aも、数の増加とともにその効果の最大化が図られるようになると考えます。

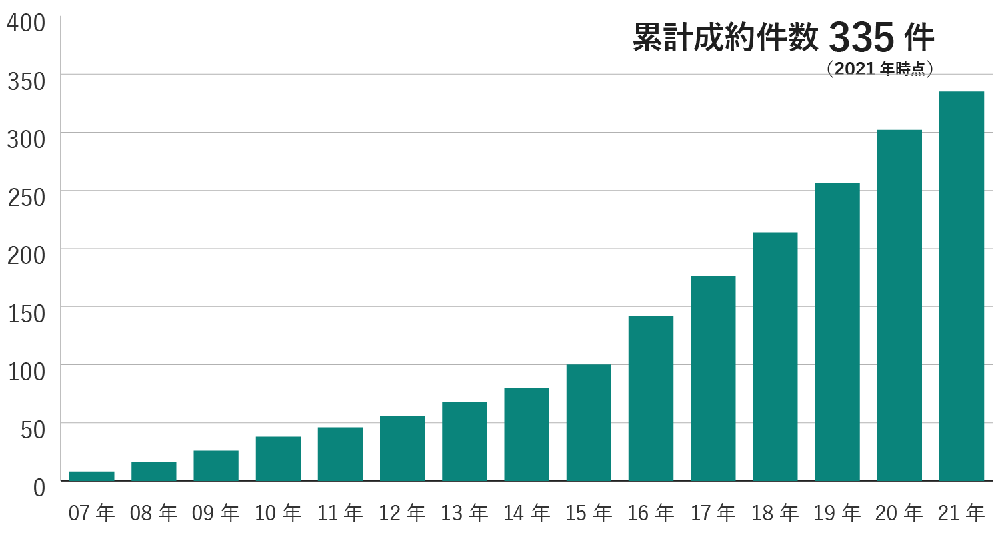

IT業界におけるM&Aは年々増加していますが、IT・ソフトウェアに精通したM&A仲介会社は多くありません。日本M&Aセンターでは、いまからおよそ8年前、上場しているM&A仲介会社で初めて、IT業界のM&Aに特化した専門チームを設立しました。IT業界の関わるM&Aは年々増加し、当社のIT企業の成約件数は累計350件※を超え、圧倒的な成約実績があります。

※2023年1月時点

M&A仲介会社はすべてのプロセスに関わるため、スムーズな交渉を実現うえで、業界の知見があるかどうかは非常に大切です。ご検討段階の方も、まずはお気軽にご相談ください。

IT業界における

M&A活用のメリット

IT業界におけるM&A活用のメリットをご紹介します。

- 譲渡側のメリット

-

- 後継者問題を解決できる

- オーナー社長は個人保証や担保提供から解放され、ハッピーリタイアができる

- 個人保証や担保提供から解放されたうえで役員等として継続してかかわることも可能

- 優秀な技術者の獲得

- 新しい技術の習得

- 事業意欲旺盛な会社との協業により、相互に発展することが可能

- 適切な会社に譲渡すれば、社員の雇用は保証され、成長機会も増える

- 譲受け側のメリット

-

- 売上規模・シェアの拡大が見込める

- 事業多角化・新規事業への参入

- 人材の獲得・技術力の向上

- シナジーの創出

- バリューチェーンの補完・関連事業領域の拡大

- リスク分散ができる

- コストの削減・財務力強化(管理部門コストなど)

IT業界で

M&Aを実行する際のポイント

IT業界でM&Aを実行する際に注意すべきポイントには、下記のようなものがあります。

-

人材に関する留意点

― 優秀な人材の確保(年齢、人数、得意分野、流出懸念)

― 労務問題(未払い残業代の有無)

-

営業に関する留意点

― 独自客の有無、比率

― オーナーと関係性の高い取引先がないか、引退後も取引継続が可能か - 財務問題

- コンプライアンス

- ガバナンス・管理体制

IT業界のM&A動向を動画で解説

当社のM&Aコンサルタントが、IT業界の特徴とM&Aの動向を分かりやすく解説します。

株式会社日本M&Aセンター

業種特化1部 チーフマネージャー/IT業界専門グループ グループリーダー

公認会計士試験合格後、有限責任監査法人トーマツを経て、2016年に日本M&Aセンターに入社。IT業界専門のM&Aチームの立上げメンバーとして7年間で1000社以上のIT企業の経営者と接触し、IT業界のM&A業務に注力している。18年には京セラコミュニケーションシステム(株)とAIベンチャーの(株)RistのM&A、21年には(株)SHIFTと(株)VISH、22年には(株)USEN-NEXTHOLDINGSと(株)バーチャルレストラン等を手掛ける。

IVS2022 LAUNCHPAD NAHA審査員

株式会社日本M&Aセンター

業界別M&Aレポート編集部は、日本M&Aセンターの社員によって執筆・運営されています。各業界・業種のM&Aや事業承継に関する情報、トピックをお届けします。

IT業界の

M&Aニュース

IT業界のM&Aニュースを表示します。

IT業界の

M&A仲介実績

日本M&Aセンターが仲介・支援して成約したIT業界のM&A案件をご紹介します。

※現在、2024年12月までの実績を掲載しています。次回の更新(2025年1月~3月分)は2025年4月30日以降の予定です。

| 譲渡・売却企業 | 譲受け・買収企業 | |

|---|---|---|

| 2024年12月 | 受託開発ソフトウェア(関東) | 産業用機械製造(東海・北陸) |

| 2024年12月 | 受託開発ソフトウェア(関西) | 電子部品製造(関東) |

| 2024年12月 | 受託開発ソフトウェア(九州・沖縄) | 受託開発ソフトウェア(九州・沖縄) |

| 2024年12月 | 自社ソフトウェア開発(関東) | 受託開発ソフトウェア(関東) |

| 2024年12月 | 受託開発ソフトウェア(関東) | 受託開発ソフトウェア(関東) |

| 2024年11月 | 受託開発ソフトウェア(海外) | その他IT関連(関東) |

| 2024年10月 | 自社ソフトウェア開発(関東) | 受託開発ソフトウェア(関西) |

| 2024年10月 | webメディア(関東) | アウトソーシング(関東) |

| 2024年10月 | 受託開発ソフトウェア(関東) | ファンド(関東) |

| 2024年9月 | 受託開発ソフトウェア(関東) | 医療関連サービス(関東) |

IT業界の

最新のM&A事例インタビュー

IT業界のM&A件数は10年連続で増加し、業界内にとどまらず異業種とのM&A事例も増加しているのが特徴です。当社がM&Aをお手伝いさせていただいた事例を、経営者様へのインタビュー形式でご紹介します。

-

創業2期目のスタートアップ企業が更なる成長実現のため譲渡。ジャフコグループと共に短期間でIPOを実現

譲渡:東京都台東区 ディープラーニング技術を搭載したAIエンジンの開発・提供、AIの活用に関するコンサルティング支援、AI 人材育成支援、AIメディア事業

譲受け:創業2期目にして成長を加速させるべく、日本を代表するベンチャーキャピタルへのグループインを選択し、IPOを実現したAVILENの成長戦略を伺いました。

-

国内外で20社を譲り受け、事業成長を加速。M&Aを通じて多様性のある会社に進化

譲渡:

譲受け:東京都新宿区 グループ会社の事業活動の支配・管理及びこれに付帯または関連する業務 (グループの主な事業:サービス・ライフサイクルソリューション事業/国内ソリューション/海外ソリューション/メディア・コンテンツ)BPO事業を中心に、成長を続けるポールトゥウィンホールディングスグループ。売上高目標1,000億円を目指す同社のM&A戦略について伺いました。

-

M&Aは自分の事業をさらに世の中で活かしていくための1つの有効な手段です

譲渡:

譲受け:愛知県名古屋市 情報通信関連機器・FA関連機器・光学関連機器製造業高品質で価値ある製品を生み出すために、様々な企業とのM&Aでグループとして成長を続けるテクノホライゾン。グループでシナジーを生み出す仕組みを伺いました。

IT業界の

セミナー情報

当社では、M&Aや事業承継をはじめ、経営に役立つさまざまセミナーを開催しております。ぜひご参加ください。

-

PMI 1日研修会 ~買い手企業のためのスタートガイダンス~

受講受付中- 開催情報

- 毎月開催オンラインライブ(2025/4/9、5/14、6/11、7/9、8/13、9/10、10/8、11/13、12/10、2026/1/14、2/12、3/11)

-

【LAST LIVE TOUR 2025】企業をイノベーションする成長戦略セミナー ~日本創生2025~

受講受付中- 開催情報

- 2025年4月~2026年2月・全国10会場

-

【小売業界者全員必見!】EC・D2C・通販事業のM&Aで、事業をグロースさせるレバレッジ戦略

- 開催情報

- 終了しました

-

上場会社急増中!IT・ベンチャーも知るべき東京プロマーケット

- 開催情報

- 終了しました